103万円の壁引き上げはいつから?所得への影響を解説

政府が進める103万円の壁引き上げの詳細を解説。

働き方や家庭への影響、メリット・デメリットをわかりやすくまとめました。

学生や家庭の税負担軽減を目指す改正内容をチェック!

103万円の壁とは?

まず年収の壁「103万円の壁」についてわかりやすく解説します!

103万円の壁の意味

年収が一定額を超えると手取りが減る場合がある、そうした境目を「年収の壁」と呼びます。

代表的なものとして以下が挙げられます

その中で、103万円の壁は年収が103万円を超えると所得税がかかり始める、という税金上のボーダーラインを指します。

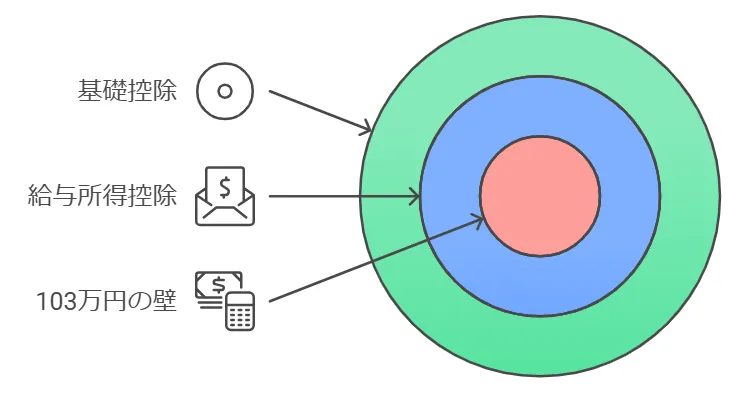

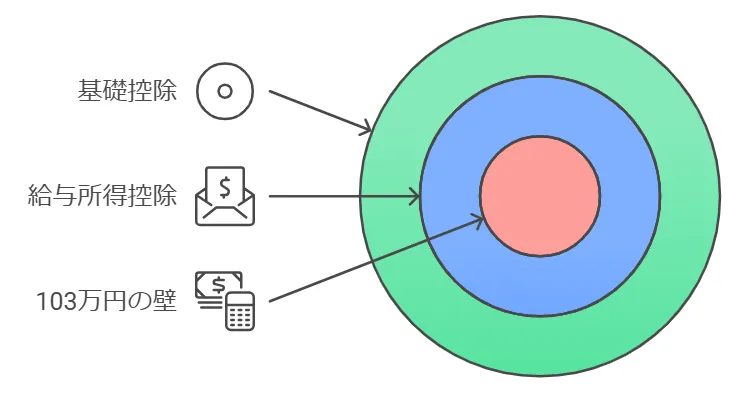

なぜ103万円なのか?

103万円という数字は以下の控除額の合計から算出されています。

- 基礎控除:48万円(全員が適用)

- 給与所得控除:55万円(給与所得者に適用)

これにより、103万円までは所得税が課されない仕組みになっています。

103万円を超えるとどうなる?

年収が103万円を超えると、その超過部分に対して所得税がかかります。

その結果、手取りが減る可能性があります。

103万円の壁が引き起こす影響

- 個人への影響

- 所得税の負担が増え、手取りが減少。生活費への圧迫につながる可能性があります。

- 家族への影響

- 扶養に入っている場合、扶養から外れる可能性があり、扶養者の税負担が増加することもあります。

政府「103万円の壁」を160万円に引き上げへ

2025年から「103万円の壁」が最大160万円まで引き上げられることが正式に決定しました。

これにより、所得税が発生する年収基準が大幅に緩和され、働き方の制約が軽減される見通しです。

103万円の壁引き上げとは?いつから?

2025年3月4日、自民・公明両党および日本維新の会の賛成により、衆議院本会議で「103万円の壁を最大160万円まで引き上げる」予算案が可決されました。

この改正は2025年1月1日から施行されています。

【具体的な変更点】

- 基礎控除の増額:基礎控除額が48万円から58万円に引き上げられました。

- 給与所得控除の増額:最低保障額が55万円から65万円に変更され、非課税枠が拡大されます。

- 非課税枠:年収160万円以下では所得税が発生しない仕組みとなり、働き控えの抑制が期待されています。

103万円の壁引き上げによるメリットとデメリット

103万円の壁が引き上げられることで、働く人、特に学生やパート・アルバイトで働く人にとって、生活や働き方が大きく変わる可能性があります。

メリット

1.学生の働きやすさが向上

- アルバイトなどで自由に働ける時間や収入が増加。

- 扶養控除の条件を気にせず、キャリアや経験を積むための活動がしやすくなる。

2.親の負担軽減

- 扶養控除の範囲が広がることで、学生がアルバイト収入を増やしても親の税負担が抑えられる。

3.世帯全体の収入増加

- 学生が年収の制約を意識せずに働けるため、家計全体の収入が増える可能性が高い。

4.労働力不足の緩和

- アルバイトやパートとして働く学生が増加し、サービス業や飲食業などの人手不足解消につながる。

デメリット

1.財源確保の課題

- 控除対象の拡大により、国や自治体の税収が減少する可能性がある。

- 減収分をどのように補うかが課題となる。

2.親への控除の恩恵が相対的に薄れる

- 扶養控除の条件が広がることで、一定以上の年収を得る家庭と控除額の恩恵のバランスが崩れる可能性がある。

3.高収入学生の税負担

- 勤労学生控除(27万円)を超えた場合、学生自身に所得税が課されるため、税制の恩恵を受けられない層が生まれる可能性がある。

4.「次の壁」の出現

- 178万円が新たな年収の壁となり、その後の調整が必要となる可能性があります。

新しい壁の誕生?(123万の壁・160万の壁)

103万の壁のほかに、新しく123万の壁や160万の壁と呼ばれるものが出てきました。

123万の壁においては、給与所得控除と基礎控除の拡充により、所得税がかからない年収の金額が123万になることから呼ばれています。

また、160万の壁では、給与所得控除・基礎控除以外にも控除を組み合わせることで実質的に所得税がかからない金額を指しています。

一方で、社会保険の壁に関しては別枠で存在します。

所得税の引き上げがされても社会保険はこれまでと同様、あるいは所得が増えた場合は以前より徴収される可能性があるので注意が必要です。