融資の借り換はどうする?融資の借り換えで失敗しない3つの方法を解説

「月々の返済が厳しい」「複数の借り入れを1つにまとめて管理を楽にしたい」こんなお悩みがある方は必見です。

今回は融資の借り換えをするメリットやデメリット、借り換えのベストなタイミングを解説します。

この記事を監修した専門家

補助金・助成金を専門とする行政書士として、補助金申請サポート実績300社以上を有する。

慶應義塾大学卒業後、大手製薬会社での経験を積んだ後、栃木県・兵庫県に行政書士事務所を開業。 『事業再構築補助金』、『ものづくり補助金』、『IT導入補助金』をはじめ、地方自治体を含む幅広いジャンルの補助金に精通。 リモートを中心に全国の事業者の補助金申請サポートを行っている。

融資の借り換えとは?

融資の借り換えとは、現在利用している融資を別の金融機関や新たな融資商品に変更することを指します。

主な目的は、金利の引き下げや返済条件の改善により、負担を軽減することです。

借り換えを行う理由として、主に下記の2点が挙げられます。

- より有利な条件の融資が利用できる場合

- 現在の金利が高いために返済額が大きくなっている場合

たとえば、事業融資では市場金利の変動によって、より低金利の融資商品が登場することがあります。

そのような状況では、借り換えを検討することで返済総額を削減できる可能性があるのです。

ただし、融資の借り換えには審査が必要であり、金融機関によっては希望する条件での借り換えが難しい場合もあります。

また、手続きには手数料が発生するため、単純に金利が下がるからといって必ず得になるわけではありません。

そのため、借り換えのメリットとデメリットを十分に理解し、自身の返済計画に合った選択をすることが重要です。

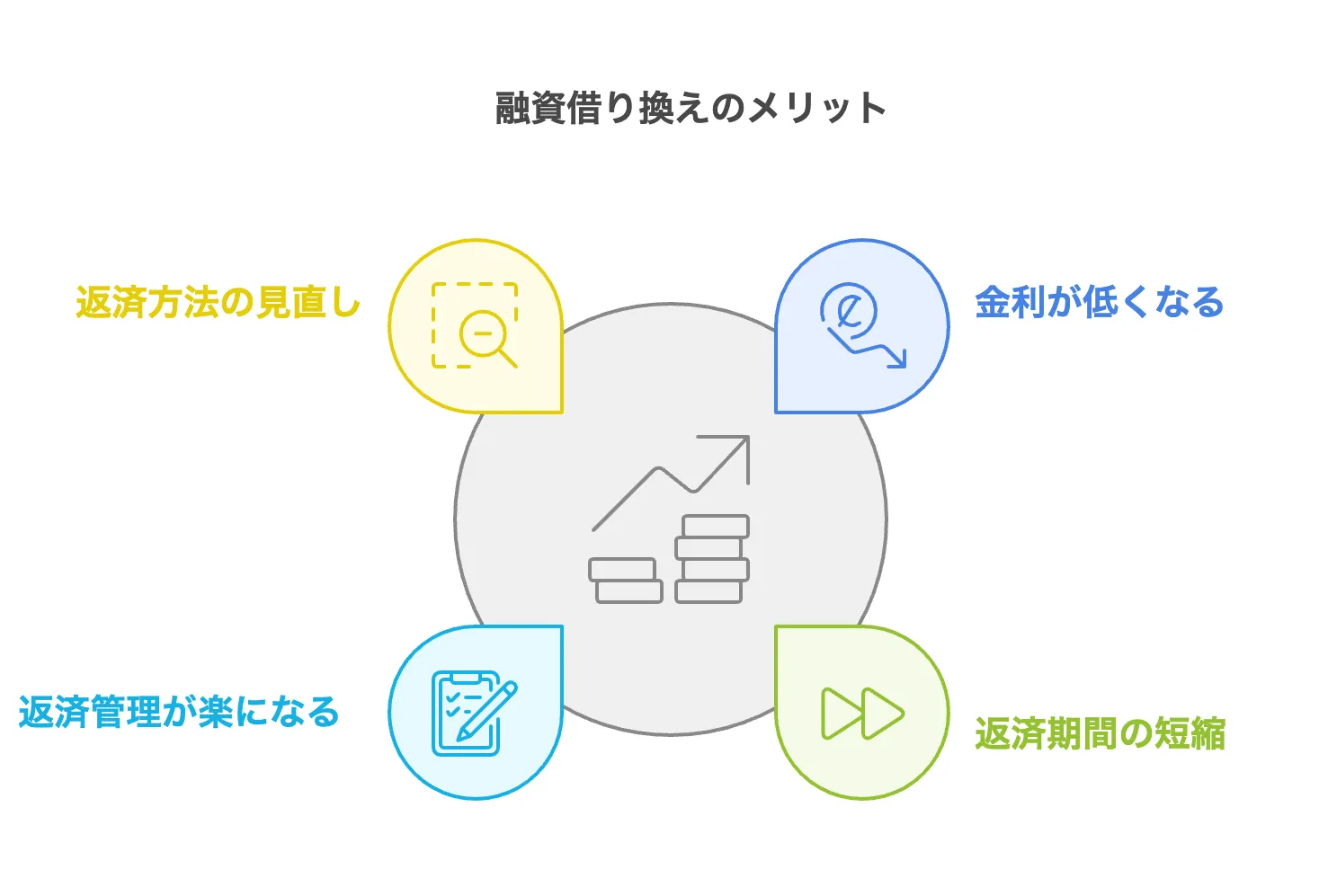

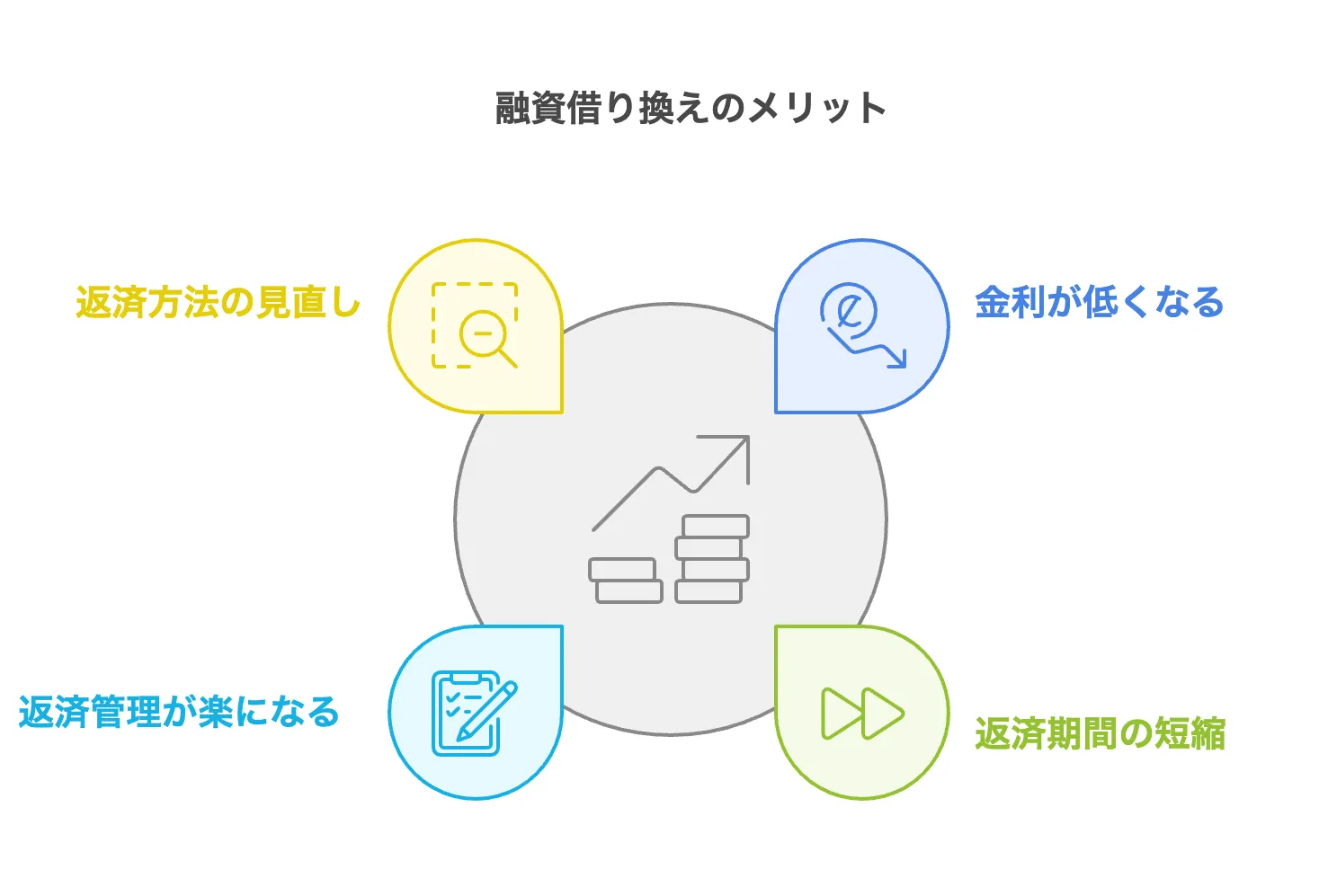

融資を借り換えるメリット

融資を借り換えるメリットは以下の4つです。

- 金利が低くなる

- 返済期間の短縮

- 返済管理が楽になる

- 返済方法を見直せる

金利が低くなる

融資を借り換える大きなメリットの一つは、金利を引き下げられる可能性があります。

金利が下がれば、毎月の返済額が減少し、総返済額の軽減につながるのです。

過去に比較的高い金利で融資を受けた場合、その後の市場金利の変動によって、より低金利の融資商品が登場することがあります。

この場合、借り換えをすることで、同じ借入額でも支払う利息を減らすことができるのです。

ただし、借り換え時には手数料や諸費用がかかるため、総合的に見て本当に得になるかどうかを事前にシミュレーションをしましょう。

返済期間の短縮

借り換えによって、返済期間を短縮できる場合もあります。

返済期間を短くすることで、総利息の支払い額を減らし、早期に完済できる可能性が高まります。

従来より低金利の融資に借り換えた場合、これまでと同じ返済額を維持しながら、返済期間を短縮できる可能性があるのです。

また、収入の増加や資金計画の見直しによって、より短期間での返済が可能になるケースも考えられます。

ただし、返済期間を短くすると、月々の返済額が増えるため、無理のない範囲で計画を立てるようにしましょう。

返済管理が楽になる

借り換えによって、複数の融資を一本化できる場合、返済管理がしやすくなります。

特に、複数の金融機関から融資を受けている場合、それぞれの返済日や金額を把握するのが負担になってしまうのです。

借り換えによって一本化すれば、毎月の支払日が統一され、資金管理返済状況の確認がスムーズになります。

返済方法を見直せる

借り換えを行うことで、これまでの返済方法を見直し、自分の状況に合った形に変更できる可能性があります。

金融機関によっては、借り換え時に「元利均等返済」から「元金均等返済」に変更したり、ボーナス返済の有無を選択したりできるのです。

たとえば、収入が増えたタイミングで借り換えを行い、毎月の返済額を増やすことで、早期完済を目指せます。

逆に、月々の負担を軽減したい場合は、返済期間を延ばして一回の支払い額を減らすという選択肢もあります。

また、繰り上げ返済のルールも異なり、新しい融資先のほうが手数料が安かったり、柔軟な返済プランを提供しているケースもあります。

そのため、借り換えを機に返済方法を再検討することで、より効率的な資金計画を立てることが可能でしょう。

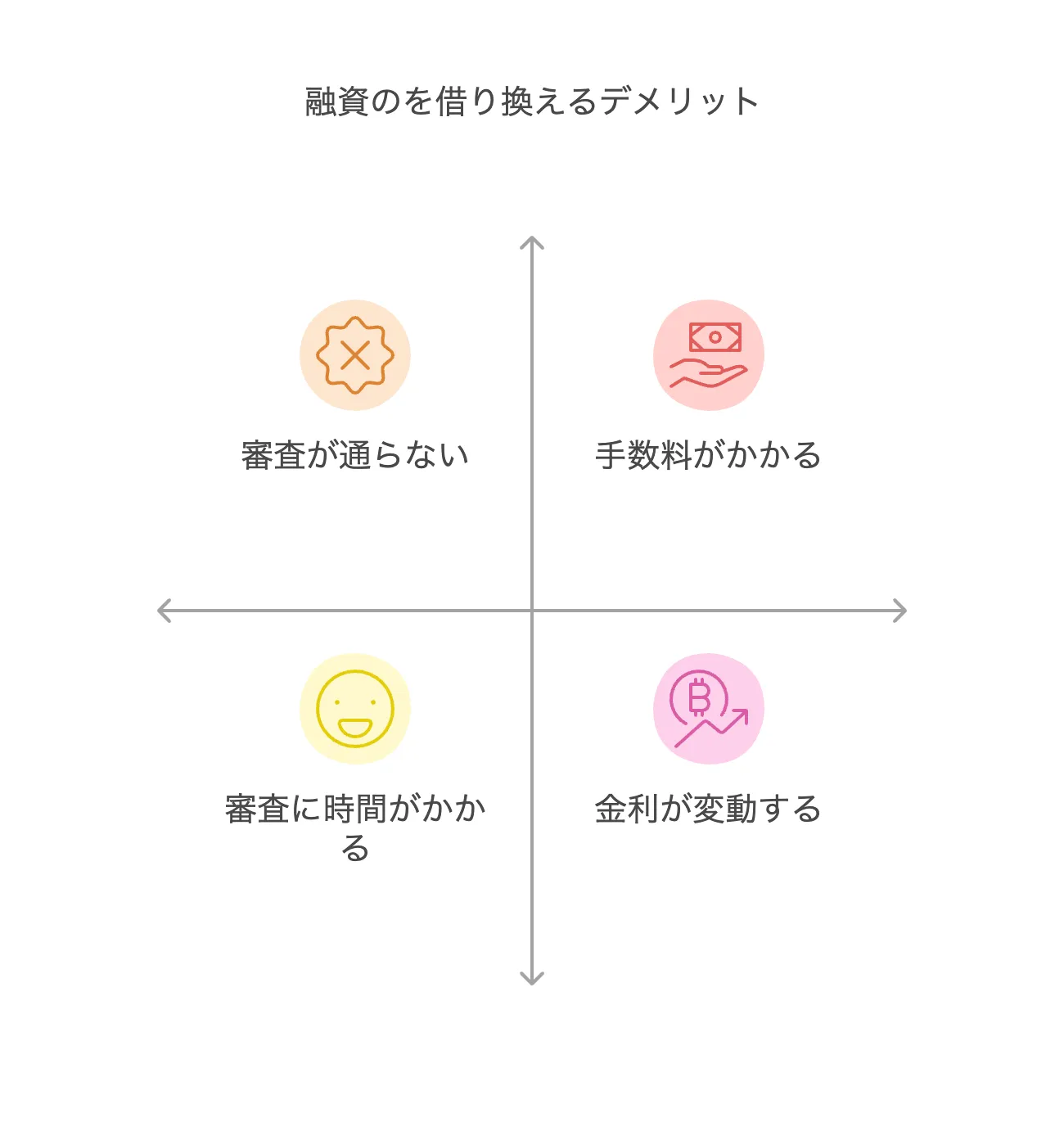

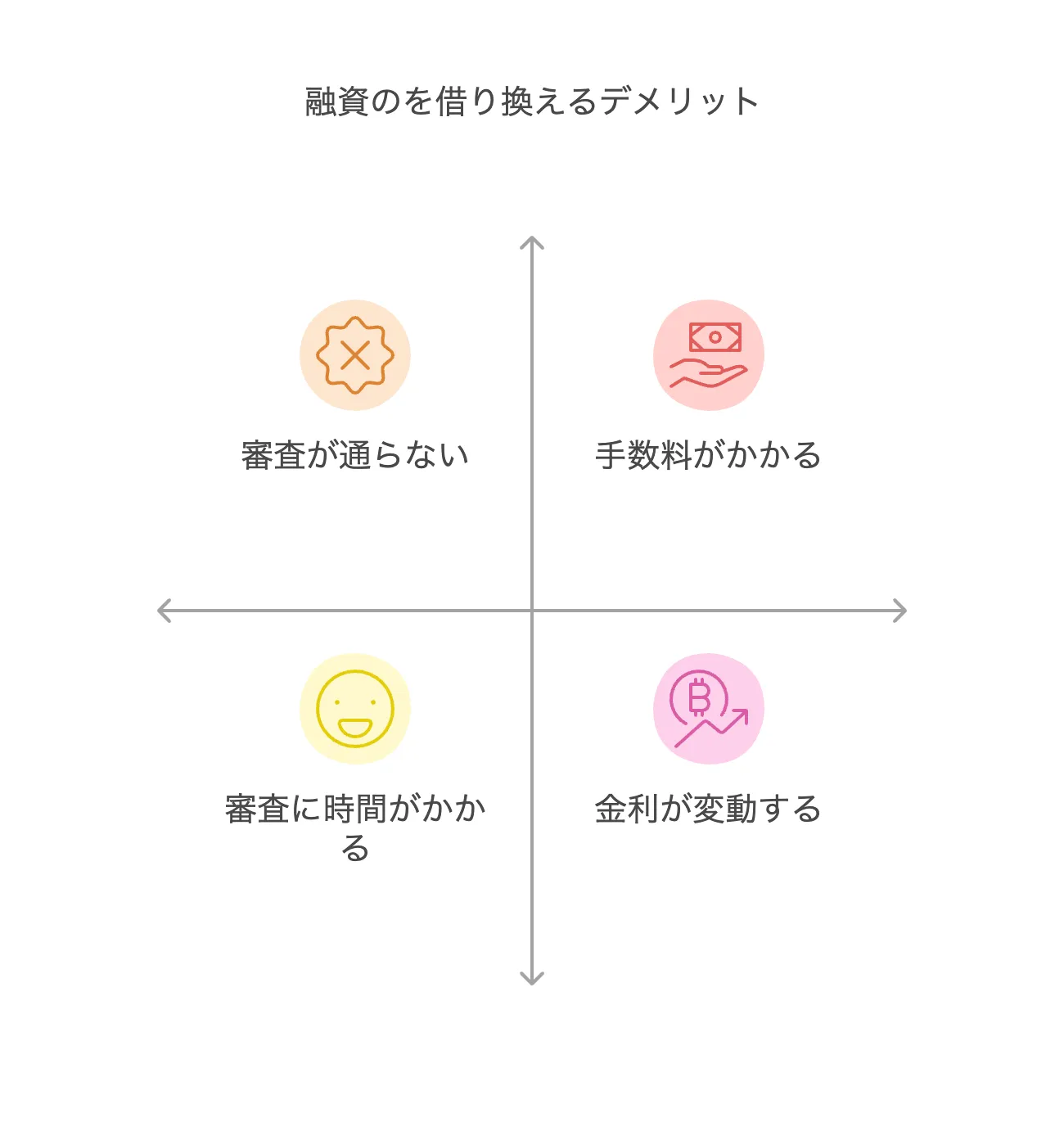

融資を借り換えるデメリット

一方で融資を借り換えるデメリットは以下の4つです。

- 手数料がかかる

- 金利が変動する

- 審査が通らない

- 審査に時間がかかる

手数料がかかる

デメリットの1つ目は手数料がかかることです。

主に借り換え先の金融機関で発生する契約書類の発行手数料や、新たな融資契約に伴う事務手数料などが考えられます。

また既存の融資を解約する際に、繰上げ返済手数料が発生することもあります。

これらの手数料は、金額によっては借り換えのメリットを相殺してしまう可能性もあるので注意しましょう。

金利が変動する

2つ目は金利が変動する可能性があることです。固定金利から変動金利に借り換える場合、将来的に金利が上昇するリスクがあります。

変動金利は市場の金利に連動しており、経済状況や中央銀行の政策金利の動向によっては、借り換え後に金利が上昇し、返済負担が増加する可能性があります。

特に長期間のローンの場合、このリスクは大きくなります。

審査が通らない

3つ目は審査に通らない可能性があることです。

現在の融資状況や信用情報に返済遅延の履歴がある、借入額が高すぎる等の問題がある場合、審査に通らない可能性があります。

また、審査に落ちたことが信用情報に記録される可能性があり、将来的な融資を受ける際に影響が出る場合もあるのです。

借り換えを検討する際は、自分の信用状況をしっかりと確認し、審査に通る見込みがあるかを判断しましょう。

審査に時間がかかる

4つ目は審査に時間がかかることです。複数の融資先を1つにする場合や、高額な借り入れを希望する場合、通常よりも審査が厳しくなります。

審査が長引くとその間に金利が変動したり、条件が変わったりするリスクがあるのです。

審査結果が出るまでの間に、既存の融資の返済を続ける必要があるため、審査に時間がかかることを見越して、余裕を持った計画を立てましょう。

融資の借り換えに必要な書類一覧

融資の借り換えに必要な書類をまとめました。

- 住民票

- 会社決算書

- 健康保険証

- 運転免許証

- 印鑑証明書

- 収入証明書

- 返済予定表

- 源泉徴収票の写し

- 公共料金の領収書

これらの書類は必要となるケースが多いので、前もって準備をしておき、必要に応じて書類を提出するようにしましょう。

また事業主や会社経営者は別で書類が必要となる場合もあるので、融資先の担当者に確認すると安心です。

融資の借り換え手続きの流れ

必要書類を踏まえた上で、融資の借り換え手続きの流れを解説します。

- 現在の融資条件の確認、借り換えによってどの程度のメリットが得られるか計算

- 借り換え先の金融機関を選び、条件を比較検討

- 金融機関を決め、審査の申請を行う。審査が通ったら、新たな融資契約を締結し、既存の融資を返済して完了

以上が融資借り換え手続きのおおまかな流れです。基本的に、融資の審査には数日から数週間かかります。

また、手続き中には各種書類の提出や手数料の支払いが必要です。事前に準備しておくとスムーズに進められるので覚えておきましょう。

融資借り換えの審査ポイント

融資の借り換えをする際に、金融機関側がどのような基準で審査をしているのかを解説します。

- 担保や保証の有無

- 返済履歴・信用情報

- 勤務先や事業の継続性

- 借り換えの目的と妥当性

- 現在の収入と返済負担率

1.担保や保証の有無

借り換えの融資には、担保や保証人が必要なケースもあります。

特に事業融資などの借り換えでは、担保価値が重視されます。

たとえば、不動産を担保とする場合、現在の市場価値が借入額を下回ると、借り換え審査が通らないことがあるので注意が必要です。

また、保証会社の審査が必要な場合、保証料や審査基準が金融機関によって異なるため、条件を比較することが大切です。

保証人を求められるケースでは、連帯保証人の信用力も審査に影響するため、協力を得られるかどうか事前に確認しておきましょう。

2.返済履歴・信用情報

金融機関は、申込者の信用情報を信用情報機関から照会し、過去の返済状況を確認します。

延滞履歴や債務整理の記録がある場合、借り換え審査に悪影響を及ぼす可能性が高いです。

特に、過去に61日以上の延滞や代位弁済(保証会社による肩代わり返済)があると、審査通過は難しくなります。

もし遅延があった場合は、一定期間(通常5年程度)経過しないと信用情報が回復しないため、慎重にタイミングを見極める必要があります。

3.勤務先や事業の継続性

勤務先の安定性や勤続年数も審査の重要なポイントです。

正社員として一定期間働いている場合や、公務員・大企業勤務などの安定した職業に就いている場合は、審査に有利になりやすいです。

一方、転職直後や契約社員・フリーランスの場合、安定した収入が証明しづらいため、審査が厳しくなることがあります。

事業融資の借り換えの場合は、会社の財務状況や事業の継続性が評価されます。

決算書や確定申告書の内容が健全で、安定した利益を確保できているかが審査のポイントです。

売上が不安定な場合や、赤字決算が続いている場合は、借り換えが難しくなる可能性があるため、経営改善を図ることが求められます。

4.借り換えの目的と妥当性

金融機関は、借り換えの理由や目的も確認します。

単に「毎月の返済を減らしたい」という理由ではなく、「低金利の融資に切り替えて総返済額を抑えたい」や「返済期間を短縮して負担を軽減したい」といった具体的な計画がある方が、審査に通りやすくなります。

また、過去に頻繁に借り換えを行っている場合、金融機関は「長期的な返済計画が立てられていない」と判断し、審査が厳しくなることもあるので注意しましょう。

借り換えの目的を明確にし、金融機関が納得できる理由を説明できるよう準備しておくと良いです。

5.現在の収入と返済負担

金融機関は、申込者の現在の収入や勤務状況を審査し、安定した返済能力があるかを判断します。

特に重視されるのが「返済負担率」であり、年収に対する年間返済額の割合が高すぎると、借り換え審査に通りにくくなるのです。

事業融資でも、売上や利益に対する返済比率が高すぎると、新規の融資を受けるのが難しいです。

融資借り換え時の金融機関の選び方

融資を借り換えるときに失敗しないための金融機関選びを2つ解説します。

- 借り換える金額を考慮する

- 借り換えの手数料を踏まえる

借り換える金額を考慮する

選び方の1つ目は、借り換える金額を考慮することです。

融資の残高が少ない場合、借り換えによる金利低下の恩恵が小さく、反対に残高が大きい場合は、金利がわずかに下がるだけでも大きな節約につながります。

また、借り換え後の融資額が金融機関の基準に合致しているかどうかも確認が必要です。

借り換えの手数料を踏まえる

2つ目は借り換えの手数料を踏まえることです。

手数料が高額な場合、借り換えのメリットが薄れてしまう可能性があるため、事前に各金融機関の手数料を比較することが大切です。

特に融資契約にかかる事務手数料や、既存の融資の繰上げ返済手数料については注意しましょう。

借り換えに対応しているおすすめの公的融資

公的融資の中でも、特に日本政策金融公庫が提供する公庫融資借換特例制度は、借り換えを検討する方にとって非常に便利な制度です。

この特例制度は、中小企業や個人事業主が既存の融資条件を改善し、返済負担を軽減することを目的としています。

公庫融資借換特例制度が注目される理由の一つは、他の金融機関の融資を日本政策金融公庫の融資に借り換えることを認めている点です。

多くの公的融資制度では新規の資金調達が主目的であり、借り換え用途には利用できないケースが多い中、この制度は例外的に借り換えを支援しています。

また、返済期間の延長が認められる場合もあり、短期的なキャッシュフローを改善する手段としても有効です。

さらに、公庫が提供する固定金利の商品を選ぶことで、金利変動リスクを抑えられる点も魅力です。

ただし、利用にはいくつかの条件があり、すべての借入が対象となるわけではありません。

具体的には、借り換え対象となる融資が、事業運営に必要な資金として利用されていることが求められます。

また、審査を通過するためには、事業の健全性や将来性を示す適切な資料の準備が重要です。

借り換えに関する詳細な相談は、専門家や公庫の窓口に問い合わせることでより確実な判断ができるでしょう。参考:日本政策金融公庫(公庫融資借換特例制度)

融資を借り換えるベストなタイミング

融資を借り換えるベストなタイミングを3つご紹介します。

- 借入が複数ある場合

- 返済状況が厳しいとき

- 金利が大幅に下がったとき

借入が複数ある場合

ベストなタイミングの1つ目は、借入が複数ある場合です。

融資の借り換えで融資先を1つに絞ることで月々の返済額が減少し、総支払額も削減できるため、融資の整理ができます。

借り換えを行い融資先をまとめることで、将来的な返済負担を減らすことができます。

返済状況が厳しいとき

2つ目は返済状況が厳しいときです。

返済が困難な場合、より低い金利での借り換えや返済期間の延長によって、月々の返済負担を軽減できます。

特に収入が減少した場合や、予期しない出費が発生した場合には、借り換えによって現在の状況を安定させることが重要です。

金利が大幅に下がったとき

3つ目は金利が大幅に下がったときです。

金利が下がると、借り換えによる総支払額の削減効果が期待できます。

固定金利から変動金利に変更する場合や、既存の融資よりも大幅に低い金利が適用される場合は、借り換えによるメリットがさらに大きくなるでしょう。

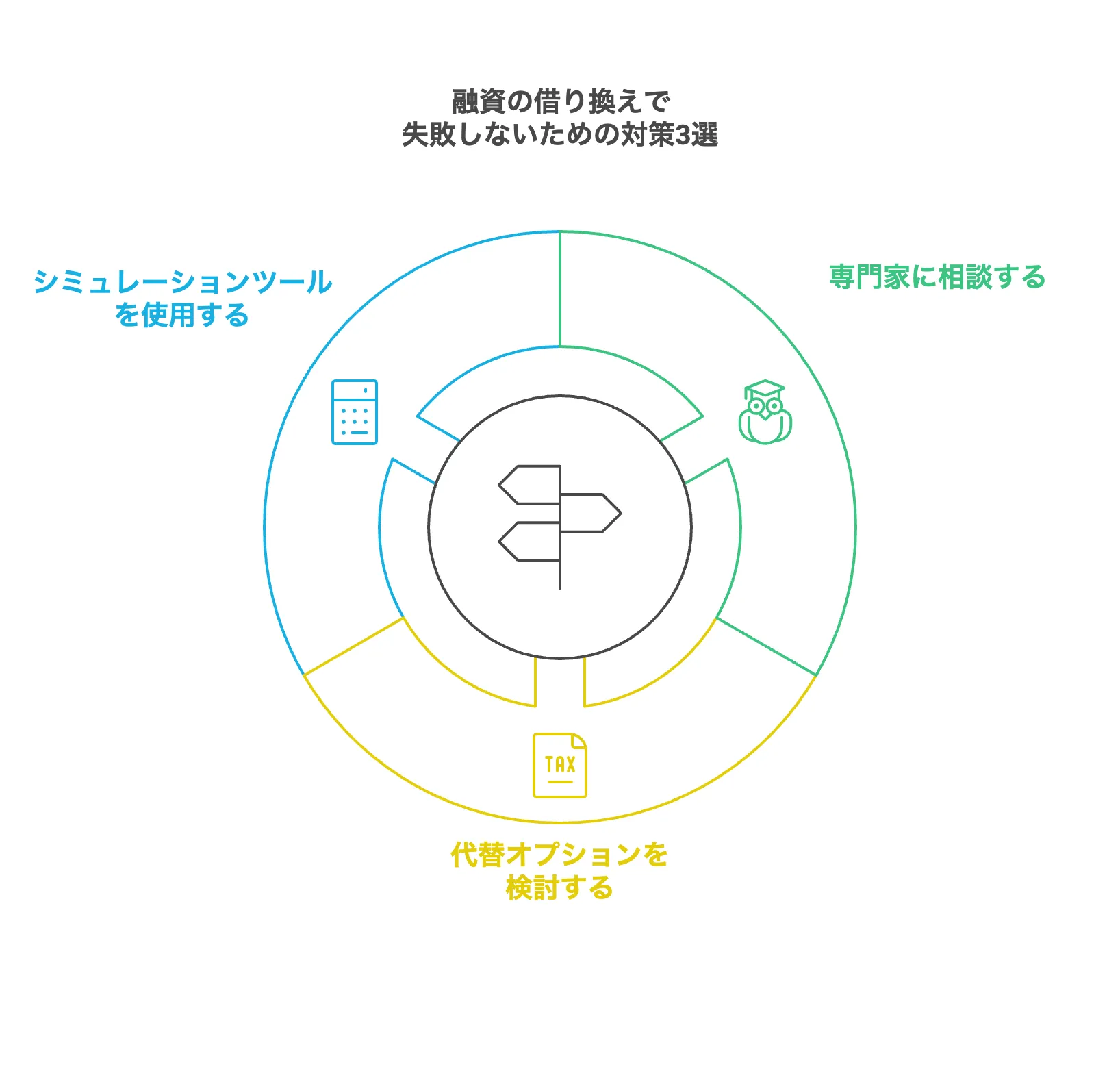

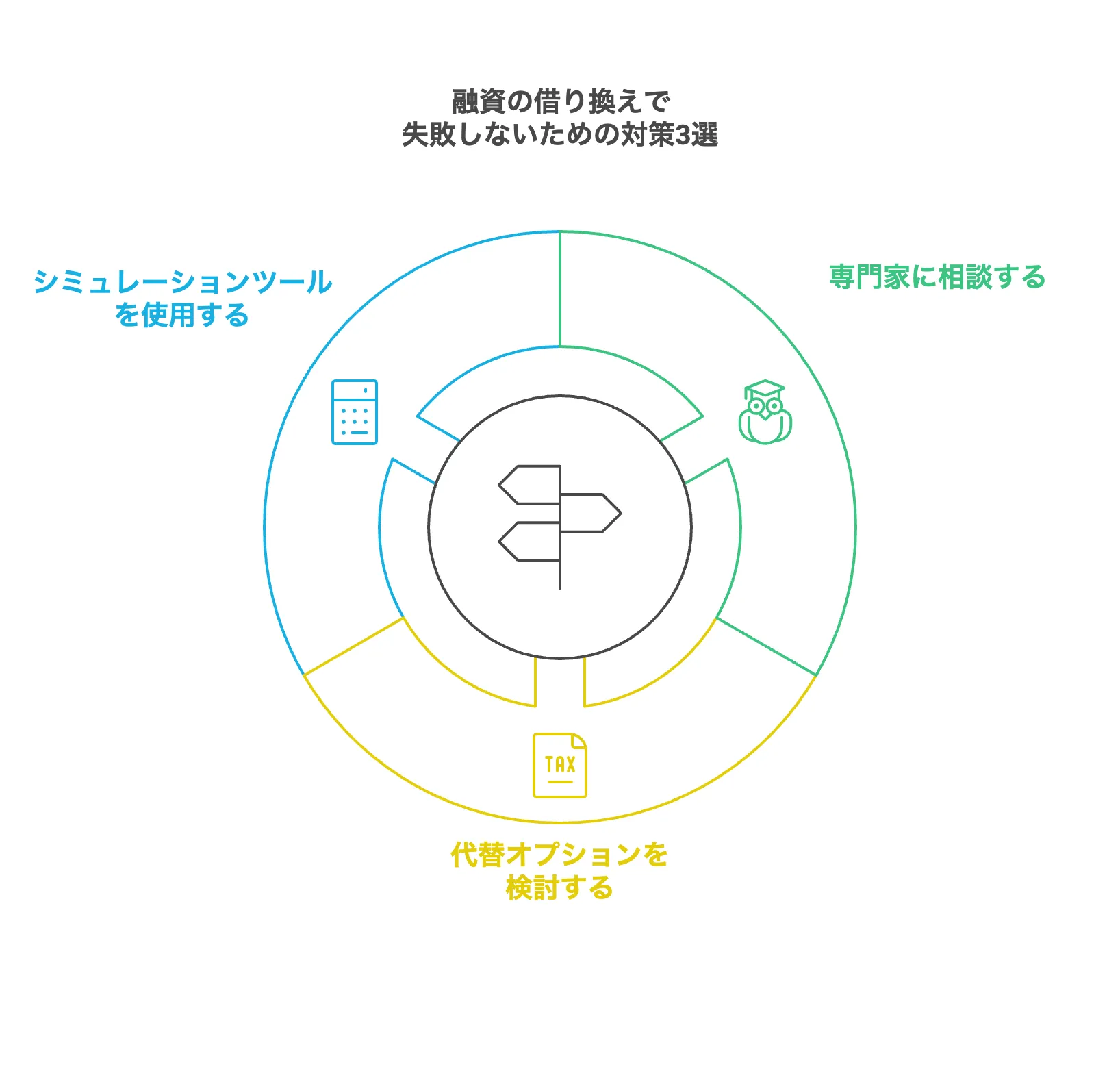

融資の借り換えで失敗しないための対策3選!

融資の借り換えで失敗しないための対策を3つご紹介します。

- 専門家に相談する

- 融資以外の選択肢も検討する

- 借入シミュレーションを活用する

専門家に相談する

対策の1つ目は専門家に相談することです。

ご自身で金融機関を比較・検討するのはとても良いことですが、その中でわからないことや相談したいことが出てくると思います。

そんなときに、専門家のアドバイスを受けるのがおすすめです。

ファイナンシャルプランナーや金融機関の担当者など、専門知識を持つ方に相談してみましょう。

相談することで自分では気づかなかったリスクや、最適な返済プランが見つかる可能性があります。

融資以外の選択肢も検討する

2つ目は融資以外の選択肢も検討することです。

融資以外だと補助金が挙げられますが、補助金は原則返済の必要がありません。

少しでも返済を楽にしたい方は、融資以外の選択肢も調べてみることをおすすめします。

借入シミュレーションを活用する

3つ目は借入シミュレーションを活用することです。

借入シミュレーションは金利がいくらになるのか、諸費用はいくらになるのかを事前に可視化できます。

可視化すると、自分にはどの金融機関が合っているのかを簡単に判断ができるので、各金融機関にある借入シミュレーションを利用してみましょう。

コロナ借り換え融資の2025年最新情報

「コロナ借換保証」は、新型コロナウイルス感染症の影響を受けた中小企業や個人事業主の資金繰りを支援する目的で設けられた制度です。

従来の融資をより条件の良いものへ借り換えることで、返済負担の軽減や経営の立て直しを後押ししてきました。

この「コロナ借換保証」は、通常申込の受付が2024年6月末で終了しました。

しかしながら、地域によっては経済状況や支援ニーズに応じて制度の継続が判断され、石川県などの一部地域では2025年3月まで利用可能となっていました。

これにより、制度終了の猶予期間が与えられた地域では、事業者にとってより柔軟な資金繰り対策を講じることができました。

そして、2025年以降は「コロナ借換保証」に代わる新たな支援制度が創設される予定です。

この新制度は、新型コロナウイルスに限定した支援ではなく、物価高騰や金利上昇などの広範な経済変動に対応することを目的とした内容となる見込みです。

【まとめ】融資の借り換えをして返済状況を好転させよう!

今回は融資の借り換えについて、メリットデメリットを踏まえて融資先の選び方を解説しました。

借り換えをすることで支払い総額が減ったり支払い期間が短くなったりする反面、金利や審査期間をしっかりと考慮することが重要です。

今回の記事を参考に、まずはご自身に合った金融機関がないか調べてみてください。

返済不要な補助金のご検討を!

融資先や返済に関してお困りの方は、ぜひ補助金の活用も検討してみてください。

「自分が受けられる補助金は何があるんだろう」という方は、ぜひ下記のリンクからチェックしましょう!