運転資金融資のおすすめは?|資金不足の原因や審査基準を紹介

事業を運営するにあたって、急な運転資金不足に悩んでいませんか?

今回は事業運営に必要な資金を迅速に確保できる融資方法を解説します。

この記事を監修した専門家

補助金・助成金を専門とする行政書士として、補助金申請サポート実績300社以上を有する。

慶應義塾大学卒業後、大手製薬会社での経験を積んだ後、栃木県・兵庫県に行政書士事務所を開業。 『事業再構築補助金』、『ものづくり補助金』、『IT導入補助金』をはじめ、地方自治体を含む幅広いジャンルの補助金に精通。 リモートを中心に全国の事業者の補助金申請サポートを行っている。

運転資金の融資とは?

運転資金の融資とは、企業が日常的な事業活動を維持するために必要な資金を金融機関から借り入れることを指します。

これは、原材料の仕入れ費用、人件費、家賃、光熱費、広告宣伝費といった経常的な支出をカバーするために活用されるものです。

企業活動は売上のタイミングと支出のタイミングが一致しないことが多く、売掛金の回収前に支払いが発生する場合は、資金繰りが一時的に厳しくなることがあります。

このようなキャッシュフローのギャップを埋めるために、運転資金の融資は不可欠です。

たとえば、繁忙期に向けて大量の在庫を確保する必要がある場合や、取引先への支払いが売上入金より先行する場合などが典型的な例です。

運転資金の融資は、短期的な資金需要に対応する「短期融資」と、比較的長期的な資金計画に基づく「長期融資」に分類されます。

短期融資は数カ月から1年程度の期間で返済するのが一般的で、素早い資金調達が可能です。

一方、長期融資は返済期間が数年にわたることが多く、安定した資金繰り計画を立てやすいのが特徴です。

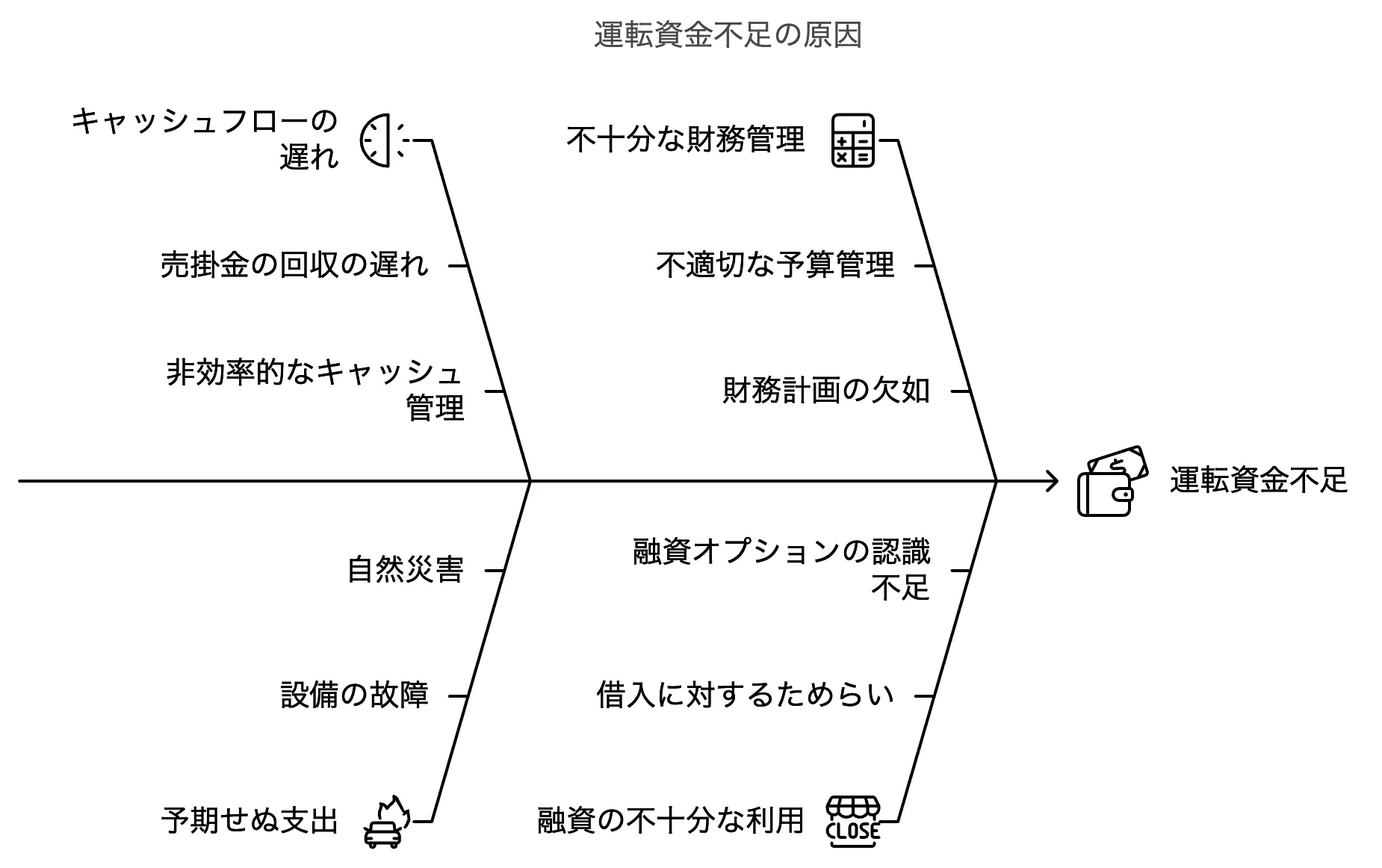

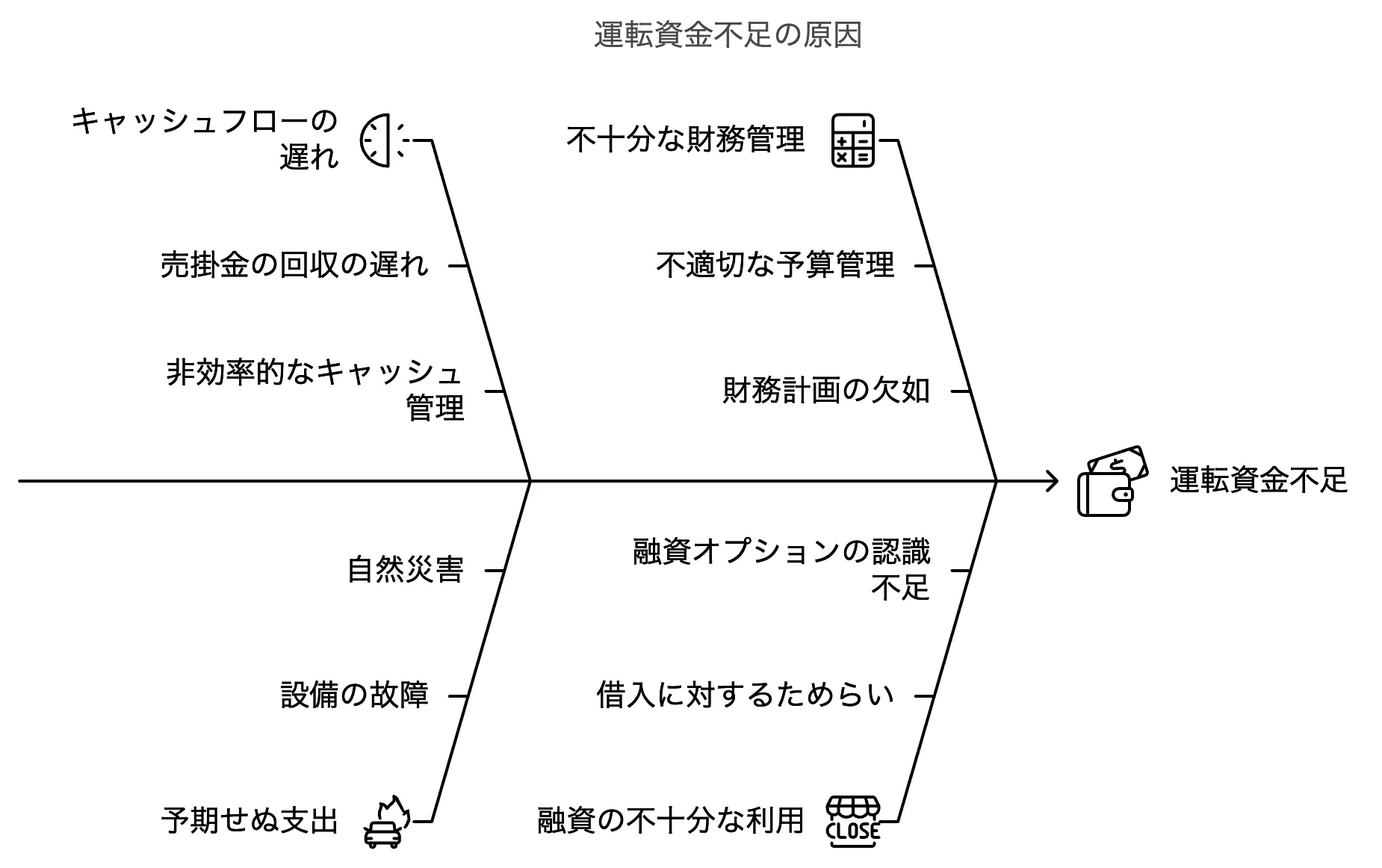

運転資金不足の原因は?

運転資金不足の主な原因

運転資金不足の原因は、企業の経営環境や事業活動におけるさまざまな要因が複雑に絡み合っています。

特に中小企業や個人事業主においては、資金繰りが不安定になりやすく、予期せぬ支出や売上の変動が大きな影響を与えることがあります。

まず、売上の減少は代表的な原因です。

景気の悪化や競争激化、取引先の倒産といった外的要因によって売上が減少すると、固定費の支払いに必要な資金が不足するリスクが高まります。

たとえば、繁忙期を見越して仕入れや人員を増やしたにもかかわらず、売上が計画通りに伸びなかった場合、資金繰りが逼迫するケースが典型です。

次に、売掛金回収の遅延も大きな要因です。

商品やサービスを提供した後、代金の回収が遅れると、支払い義務が先行するため資金不足に陥りやすくなります。

特に取引先への信用取引が多い企業では、売掛金の回収サイトと支払いサイトのズレが資金繰りに与える影響は無視できません。

さらに、過剰な在庫の抱え込みも資金不足を招く要因です。

在庫は現金化されるまで資金が固定化されるため、適切な在庫管理ができていないと、資金繰りを圧迫する結果になります。

また、急な支出として、設備の故障による修繕費や取引先からの予期せぬ追加発注なども、事前の資金計画に含まれていない支出として資金不足を引き起こします。

運転資金の融資額の目安はどれくらい?

運転資金の融資額の目安は、一般的に月商の3〜4ヶ月の金額が目安といわれています。

しかし、建設業や不動産業においては売掛金の回収が他の業種と比べて遅くなりがちなので、5〜6ヶ月くらいを目処に資金調達するとよいでしょう。

運転資金の内訳は下記のようになっています。

売掛金+棚卸資産ー買掛金

このことから、まだ現金になっていない資産と、支払いを先延ばしできる仕入れ債務の差額が必要資金の根拠となるのです。

融資金額の目安は、あまりにも多すぎると融資審査に影響するので、適切な融資金額を設定しましょう。

運転資金の融資に必要な書類

運転資金の融資に必要な書類をまとめました。

【共通して必要な書類】

- 借入申込書

- 納税証明書

- 事業計画書(創業計画書)

- 資金繰り表・月別収支計画書

- 銀行取引明細、預金通帳コピー

- 直近の決算書類(個人事業主は確定申告書、法人は決算書)

- 資金使途の説明資料(見積書や発注書等、用途が明確な場合)

- 本人確認書類(運転免許証・マイナンバーカード・パスポート等)

【法人に求められる書類】

- 印鑑証明書

- 商業登記簿謄本

- 会社案内・事業概要書

- 履歴事項全部証明書(登記簿謄本)

【個人事業主に求められる書類】

- 本人確認書類

- 住民票や個人の印鑑証明書

- 所得税確定申告書・青色申告決算書(直近1~2期分)

【必要に応じて求められる書類】

- 資格・許認可証

- 担保提供時は不動産登記簿謄本など

- 保証協会依頼時は保証依頼書、同意書

- 設備資金の場合は設備の見積書や契約書

これらの書類は、事業の規模や将来の見通しを示すために必要です。特に事業計画書や収支計画書はしっかりと準備したうえで提出しましょう。

運転資金の融資を申請する方法

運転資金の融資を申請する際には、以下の流れで行います。

1. 事前準備(1日~2週間)

必要資金額、返済計画、使用用途、事業計画書の作成

必要書類(決算書、確定申告書、本人確認書類など)の準備

書類の複雑さや整理状況により1日~2週間程度かかります

2.融資申し込み(即日~1週間)

準備した書類一式を金融機関に提出し、融資申込書を作成・提出

オンライン対応の場合は最短即日、窓口や郵送は1~5営業日程度

3.面談・ヒアリング(1日~1週間)

金融機関担当者との面談(実施しないケースも有)

事業計画や返済計画等の説明・質疑応答

日程調整含めて1~7日程度。特に公庫の場合は原則面談必須

4.審査(1~3週間)

書類・面談内容をもとに審査(信用状況・事業性・返済能力等の確認)

最短3営業日~通常1~3週間程度。公的融資はやや長め

5.融資決定・契約手続き(3日~1週間)

承認後、契約書類の取り交わし・印鑑の押印等

書類不備なく迅速なら即日~1週間程度

6.融資実行・入金(即日~3日)

指定口座への入金。金融機関によっては契約日当日、または1~3営業日

一般的に運転資金の融資申請はこの流れで行います。

金融機関に前もって相談することで必要書類や条件を確認でき、申請の手続きをスムーズに進めることができます。

また、自己資金の割合を高める、事業計画書を詳細に作成するなどのポイントを踏まえると、より融資が通りやすくなります。

運転資金融資のおすすめ3選

ここではおすすめの運転資金融資を3つご紹介します。

地方自治体の融資制度

調達方法の1つ目は、地方自治体の融資制度です。地方自治体の融資制度は、主に地域の中小企業や個人事業主の資金調達に対応しています。

金利や返済条件は自治体によって異なりますが、金利は約1%〜3%ほど。返済期間は1年〜5年程度が一般的に設定されています。

地方自治体の融資制度のメリットは、担保や保証人が原則不要であること、低金利での資金調達が可能であり事業者は融資を利用しやすいところです。

一方でデメリットは、融資を受けるための手続きが複雑で、申請から融資の実行までに時間がかかる場合があります。

自治体によって制度内容が異なるので、ご自身に適した融資制度を探すようにしましょう。

参考:東京都産業労働局

銀行や信用金庫からの融資

2つ目は銀行や信用金庫からの融資です。銀行や信用金庫は幅広い資金ニーズに対応しており、過去に取引実績がある場合は融資の審査が有利に働きます。

銀行や信用金庫の金利は、一般的には約2%〜5%で設定されています。担保や保証人が必要なケースがほとんどです。

また返済期間は1年〜10年程度と幅広く設定されており、月の返済額も元利均等返済か元金均等返済のどちらかを選べます。

しかし融資の審査が厳しかったり、金利が高かったりするので、一度融資が受けられるかを確認してから申請しましょう。

参考:全国信用金庫協会

日本政策金融公庫の融資制度

3つ目は日本政策金融公庫の融資制度です。創業期や事業拡大における資金調達の融資制度が充実しており、多くの事業者に利用されています。

日本政策金融公庫の金利は約1%〜3%程度です。

受ける融資によって固定金利か変動金利になるのかが変わる融資制度もあるので、前もって確認しましょう。

返済期間は短期から長期まで対応しており、最長で20年の返済期間を選ぶことができます。また担保や保証人は原則として必要です。

日本政策金融公庫は審査が柔軟である代わりに手続きがやや複雑で、時間がかかります。急ぎで資金調達している方にはあまり向かないでしょう。

参考:日本政策金融公庫:融資制度

| 機関 | 金利 | 返済期間 | 担保・保証人 | 特徴 |

| 地方自治体 | 約1%〜3% | 1年〜5年 | 原則不要 | 金利が低い

手続きに時間がかかる |

| 銀行や信用金庫 | 約2%〜5% | 1年〜10年 | 必要 | 取引実績により審査結果が変わる |

| 日本政策金融公庫 | 約1%〜3% | 最長で20年 | 原則必要 | 審査が柔軟

手続きがやや複雑 |

個人事業主が運転資金の融資を受ける場合のおすすめは?

個人事業主が運転資金を受ける際のおすすめの融資をご紹介します。

日本政策金融公庫:一般貸付

日本政策金融公庫の「一般貸付」は、個人事業主が利用しやすい公的融資の一つです。

事業の運転資金を幅広くカバーでき、比較的低金利で借りられる点がメリットです。

また、創業間もない事業者でも申し込みが可能であり、無担保・無保証人での融資制度も用意されているのです。

たとえば、開業して間もない事業者が、売上が安定するまでの資金を確保するために利用するケースがあります。

審査には事業計画書の提出が必要であり、融資実行までに1ヶ月程度の時間を要することが多いため、早めに申請しましょう。

ちなみに、日本政策金融公庫の一般貸付の融資審査通過率は50%といわれています。

この数値は、審査が厳しく、書類や面接などの綿密な準備が求められます。

さらに、短期の借入はできません。原則として長期借入のみとなります。

参考:日本政策金融公庫(一般貸付)

信用金庫:事業者向けローン

信用金庫が提供する「事業者向けローン」は、地域に根ざした金融機関ならではの柔軟な審査基準が特徴です。

個人事業主は大手銀行の融資を受けにくいことがあるが、信用金庫は地域の経済を支える役割を担っているため、比較的融資を受けやすいです。

たとえば、地域密着型の商店が、仕入れ資金の確保や設備投資のために信用金庫の融資を活用するケースがあります。

銀行よりも金利が低めに設定されることが多く、個人事業主にとって利用しやすいでしょう。

ただし、各信用金庫によって融資条件が異なるため、事前に確認が必要です。

個人事業主が運転資金を調達する際は、公的融資と民間融資の特徴を理解し、用途や資金繰りの状況に応じて最適な方法を選ぶことが重要です。

低金利で長期的な資金調達を希望するなら日本政策金融公庫の「一般貸付」、早期に資金を確保したい場合は信用金庫の「事業者向けローン」が適しています。

参考:信用金庫(事業者向けローン)

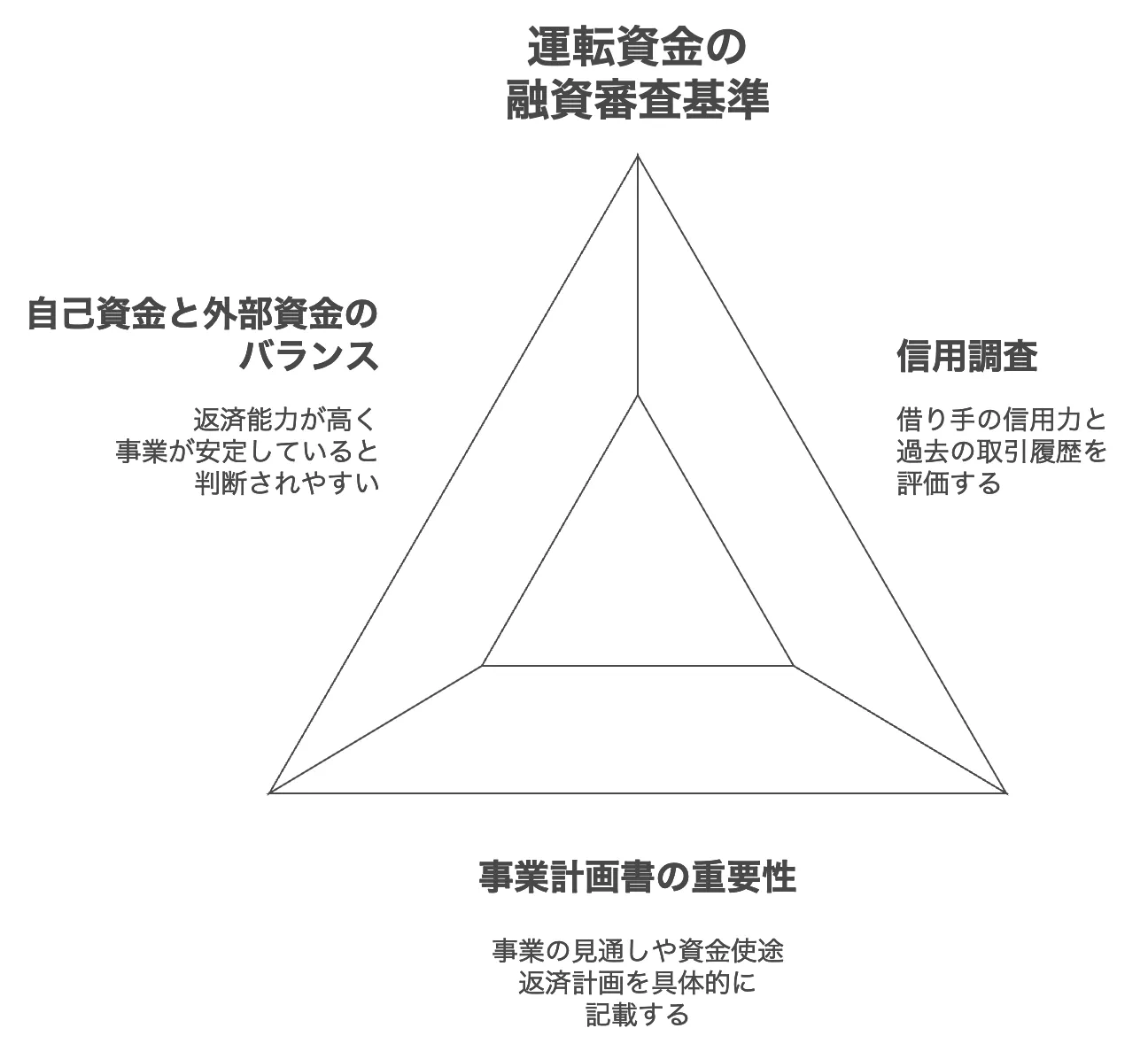

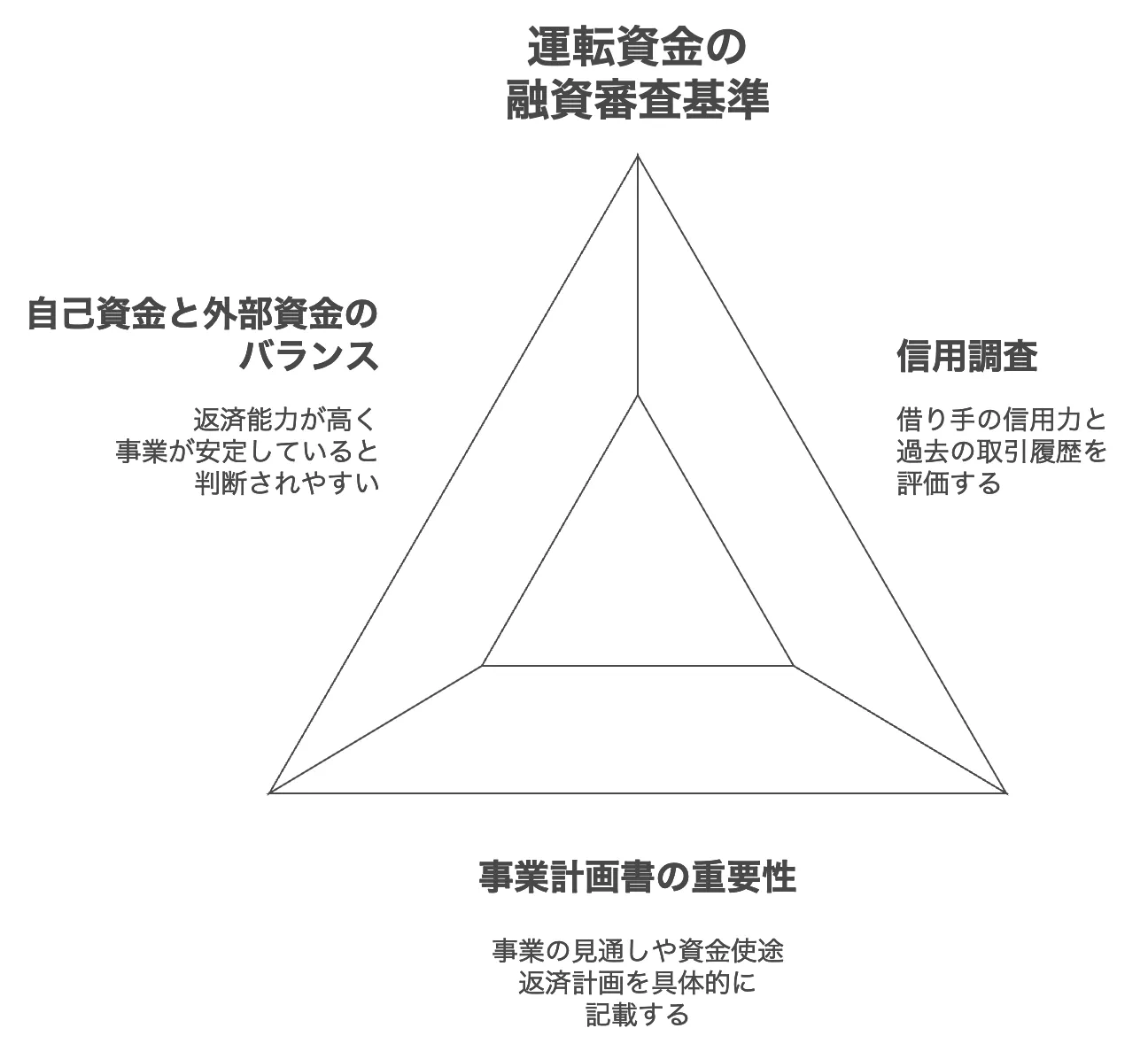

運転資金の融資を受ける際の審査基準は?

運転資金の融資審査を受ける際の審査基準を解説します。

- 信用調査とその影響

- 事業計画書の重要性

- 自己資金と外部資金のバランス

信用調査とその影響

運転資金の融資を受ける際、金融機関が最も重視するのが信用調査です。

この調査は、融資先が貸付金を確実に返済できるかを判断するために行われ、企業の財務状況や経営実態、過去の取引履歴など、さまざまな観点から評価されます。

信用調査の結果は、融資の可否だけでなく、借入可能額や金利条件にも大きな影響を与えるため、非常に重要なプロセスとなります。

信用調査では、まず財務状況が詳細に確認されます。

具体的には、貸借対照表や損益計算書などの財務諸表をもとに、売上高、利益率、自己資本比率、負債比率といった指標が分析されます。

これにより、企業が現在どの程度の収益力と返済能力を持っているかが評価されます。

また、過去の融資履歴や返済状況もチェックされ、延滞や債務不履行の履歴がある場合は信用度が大きく低下することになります。

さらに、取引先との関係性や事業の安定性も評価ポイントです。

たとえば、安定した取引先との長期契約があれば、収益の継続性が期待できるためプラス要素となります。

一方で、収益源が特定の取引先に依存している場合は、そのリスクが審査に影響する可能性があります。

また、経営者自身の信用情報も重要視され、個人信用情報機関を通じて過去のローンやクレジットカード利用状況が確認されることもあります。

事業計画書の重要性

運転資金の融資を受ける際、事業計画書の提出は極めて重要な要素となります。

金融機関は、融資先が資金を適切に活用し、確実に返済できるかどうかを判断するために、事業計画書の内容を詳細に確認します。

事業計画書は単なる形式的な書類ではなく、企業の将来性や経営者のビジョン、収益見通しを示す重要な判断材料となるため、慎重に作成する必要があります。

まず、事業計画書は企業の経営方針や事業内容を明確に示す役割を果たします。

金融機関は、どのような事業を展開しているのか、その市場環境や競合状況、強み・弱みなどを把握することで、事業の成長可能性を評価します。

特に、新規事業や成長段階にある企業の場合、過去の実績だけではなく、今後の事業戦略が審査の重要なポイントとなります。

次に、事業計画書は資金の使途と収益予測の根拠を示す資料としての役割も担います。

運転資金として融資を受ける場合、その資金がどのように活用されるのか、具体的な支出計画を明示することが求められます。

たとえば、「仕入れ資金として〇〇万円が必要」「人件費の補填として〇〇万円を使用」といった詳細な説明があることで、金融機関は資金の適正な利用を確認できます。

さらに、資金活用による売上増加やコスト削減の見込みを数値で示すことで、返済能力の裏付けを強化することができます。

また、事業計画書は経営者の信頼性や経営能力を示す間接的な証拠ともなります。

このように論理的かつ現実的な計画が立てられているか、将来のリスクとその対応策が考慮されているかが審査のポイントとなるのです。

計画書の完成度が高いほど、経営者の事業に対する真剣さや信頼性が評価されやすくなるでしょう。

自己資金と外部資金のバランス

運転資金の融資を受ける際、自己資金と外部資金のバランスは審査において重要な評価ポイントです。

金融機関は、借入に依存せず、企業自身がどの程度の資金力を持っているかを確認することで、返済能力や経営の安定性を判断しているのです。

このバランスは、単に資金調達の手段というだけでなく、企業の経営姿勢や財務健全性を示す重要な指標でもあります。

まず、自己資金の割合が高い企業は信用度が向上します。

自己資金が多いということは、企業が内部留保や利益を通じて安定した財務基盤を築いていることを意味します。

金融機関は、自己資金が潤沢であればあるほど、経営リスクへの耐性が強く、仮に予期しない収益悪化があっても返済能力が維持されると判断します。

たとえば、自己資金比率が高い企業は、融資審査で有利な条件(金利の優遇や高額の融資枠)を得やすくなるのです。

一方で、外部資金に過度に依存している場合は、返済リスクが懸念されるため注意しましょう。

外部資金、つまり銀行融資や信用保証付き融資などの借入金が多すぎると、返済負担が経営を圧迫する可能性があり、資金繰り悪化時のリスクが高まります。

金融機関は、既存の借入状況も審査の一部として確認し、返済能力に余裕があるかを慎重に評価します。

理想的な資金調達の考え方は、自己資金と外部資金のバランスを適切に保つことです。

たとえば、自己資金で固定費や運転資金の一部を賄い、不足分のみを融資で補うことで、過度な借入依存を防ぎ、財務の安定性を確保することができます。

また、自己資金の投入は、経営者自身の事業に対するコミットメントを示すことにもなり、金融機関の信頼を獲得できるのです。

運転資金の融資を受けた後の3つのポイント

運転資金の融資を受けた後の3つのポイントについて解説します。

- 返済計画の立て方

- 融資を受けた後の資金管理方法

- 金利の見直しや繰上げ返済の活用法

返済計画の立て方

ポイントの1つ目は、返済計画の立て方です。返済計画を立てる際は、無理のない返済スケジュールを設定することが重要です。

事業の収益状況や、将来の見通しを踏まえて設定するようにしましょう。

融資を受けた後の資金管理

2つ目は融資を受けた後の資金管理です。まずは事業運営に必要な経費を優先して、利益が生まれたら計画的に返済していく方法がおすすめです。

日々のキャッシュフローを管理・記録をして、定期的に財務状況を見直しましょう。

そうすることで、新たな資金調達の時にどのくらい資金があっていくら必要なのかを素早く把握できます。

金利の見直しや繰上げ返済の活用法

3つ目は金利の見直しや繰上げ返済の活用です。金利が低い時に借り換えを行うと、返済負担を減らせます。

また、余裕資金が生じたら繰上げ返済も検討しましょう。返済期間が短縮でき、利息による負担を軽減できます。

繰上げ返済には手数料がかかるので、事前に金融機関に確認しておくようにしましょう。

運転資金の融資が難しい場合の代替手段

運転資金の融資が難しい、もしくは審査に落ちてしまった場合の代替手段をご紹介します。

- つなぎ融資の活用

- 補助金や助成金の活用

- 信用保証協会の保証を利用する

つなぎ融資の活用

1つ目はつなぎ融資の活用です。つなぎ融資は、将来の入金が確定している際に、一時的な資金不足を補うために利用される短期融資のことを指します。

短期間で資金を調達できるため、急な資金不足に対応しやすいです。また、返済期間が短くても負担が少ない場合があります。

しかし、あくまで一時的な融資として位置付けられているので、つなぎ融資を繰り返し利用すると財務状況が悪化する恐れがあります。

つなぎ融資についてもっと詳しく知りたい方は、こちらの記事もご覧ください。

つなぎ融資とは?住宅ローンを組む前にチェック!

補助金や助成金の活用

2つ目は補助金や助成金の活用です。補助金や助成金は、国や地方自治体が提供する事業者の活動支援のための資金です。

返済の負担がなく、資金調達の負担が軽減され事業の成長や拡大において恩恵が受けられます。

しかし、申請のタイミングによって十分な資金調達ができない場合があるので、事前に計画を練って利用することが求められます。

補助金コンシェルジュでは、補助金に関する相談やサポートを行っています。

疑問や不安など、ぜひお気軽にご相談ください。

補助金の相談をする!

信用保証協会の保証を利用する

3つ目は信用保証協会の保証を利用することです。この機関は金融機関からの融資に対して信用を保証してくれます。

信用保証協会の保証を利用することで、融資の審査が通りやすくなり、資金調達がスムーズに進みます。

しかし保証料が発生したり、保証料を含めた返済計画を立てたりしないといけないため、通常の融資と比べてコストがかかります。

前もってどのくらいコストがかかるのかを見積もっておくと良いでしょう。

「信用保証協会の融資」とは?仕組みや種類を紹介!

(PR)資金調達には売掛金前払いサービスもおすすめ!

早急な資金調達をしたい場合、QuQuMoの売掛金前払いサービスが非常におすすめです!

このサービスは、売掛金がある方は誰でも取引が可能で、手続きや契約はオンライン上(クラウドサイン)で全て完結します。

一般的にファクタリングや売掛金の前払いサービスは、手続きに手間がかかるイメージがありますが、QuQuMoでは最短2時間で手続きが完了。

はじめての方やオンライン申請に不慣れな方でも、サポートセンターに問い合わせながら安心して手続きを進めることができるので、興味のある方は、下記リンクからチェックしてください。

QuQuMo online

| QuQuMo | A社 | B社 |

| 手数料 | 最大でも1%〜 | 7.0〜15% | 1,5〜10.0% |

| 入金速度 | 最短2時間 | 最短1時間 | 最短3時間 |

| 調達可能金額 | 無制限 | 1〜300万円 | 無制限 |

| 対象 | 法人/個人事業主 | 個人事業主のみ | 法人/個人事業主 |

| 必要書類 | 2点 | 3点 | 3点 |

運転資金の融資に関するよくある質問

運転資金の融資に関するよくある質問をまとめたのでご覧ください。

- 運転資金の融資が通らない場合の対策は?

- 運転資金の融資を申し込むタイミングは?

- 運転資金の融資を早く受けるための方法は?

- 運転資金の融資の金利はどうやって比較する?

運転資金の融資が通らない場合の対策は?

運転資金の融資が通らない場合には、審査基準の見直しや、他の金融機関や自治体の融資制度を検討しましょう。

融資が通らない理由はさまざまですが、事業計画書の不備や信用情報の影響による原因がほとんどです。

他の選択肢を検討することで、資金調達の機会を増やせます。

自治体の融資制度は、中小企業向けに緩やかな審査基準が設けられているので審査が通る場合があります。

このように融資が通らない場合でも、他の選択肢を活用して資金調達を成功させましょう。

融資審査が通らない理由は?審査に通りやすくなる裏技も紹介!

運転資金の融資を申し込むタイミングは?

運転資金を申し込むタイミングは、なるべく資金繰りが厳しくなる前に申し込みましょう。

資金不足に直面してから融資を申し込むと、返済能力に疑念が生じるため、審査が厳しくなる可能性があります。

事業拡大や成長投資を検討している段階において、事前に資金の準備を整えておくことで、スムーズに資金繰りを行えます。

資金繰りを計画的に行い、運転資金の融資を早めに検討することが重要です。

運転資金の融資を早く受けるための方法は?

運転資金の融資を早く受けるためには、事前準備をしっかりと行い、必要な書類を迅速に提出しましょう。

金融機関は、審査に必要な情報を元に融資の可否を決定するので、事前準備をしておくと審査がスムーズに進みます。

運転資金の融資をより早く受け取るために、事前準備をしっかりと行うのがおすすめです。

運転資金の融資の金利はどうやって比較する?

運転資金の融資の金利を比較する際は、金融機関や融資制度ごとの金地条件を確認し、総返済額の計算が重要です。

金利は融資の総コストに大きな影響を与えるため、適切に比較し、返済負担が軽減される条件を選びましょう。

たとえば2%の金利と5%の金利だと、支払い総額は前者の方が少なくなります。また金利だけでなく手数料や融資を受ける条件も考慮する必要があります。

複数の融資条件を比較し、より良い融資先を見つけることで、返済負担が軽減し経営が安定するでしょう。

運転資金の融資に関する相談ができる場所

運転資金の融資に関する相談場所

- 商工会や商工会議所

- 日本政策金融公庫の窓口

- 地元の信用金庫や地域金融機関

- 認定支援機関に登録された税理士や中小企業診断士

運転資金の融資に不安がある場合は、早めに専門機関へ相談することが、最適な資金調達の実現につながります。

融資制度の種類は多岐にわたり、それぞれに特徴や条件があるため、独力で判断するのは難しいケースが少なくありません。

たとえば、各自治体の商工会議所や商工会では、創業支援や資金調達に関する無料相談を受け付けています。

また、日本政策金融公庫の窓口でも、事業内容に応じた最適な融資制度の紹介を受けることが可能です。

さらに、地元の信用金庫や地域金融機関では、個別の資金ニーズに合わせた相談を行っており、柔軟な対応を期待できます。

加えて、認定支援機関に登録された税理士や中小企業診断士なども、事業計画書の作成から申請手続きのアドバイスまで広くサポートしてくれます。

このように複数の相談窓口を活用することで、自身の状況に最も適した融資方法を見つけやすくなります。

融資を円滑に進めるためにも、専門家の意見を取り入れながら判断することが大切です。

【まとめ】運転資金の融資を活用して経営を安定させよう!

今回は運転資金の融資について解説しました。運転資金の融資を活用することで、企業は経営の安定を図ることができます。

運転資金の融資は、突発的な支出やキャッシュフローのズレなど、日常の経営活動における資金不足のリスクを減らし、適切な資金管理が可能となるのです。

運転資金の融資は経営の安定を図り、企業の成長を促進する重要な手段となりうるので、今回の記事を参考に、ご自身に合った融資先を見つけてください。

運転資金の調達にお困りの場合は補助金をご検討ください!

運転資金の調達って非常に重要なものなので無事に調達できても月々の返済が大変になる場合もありますよね。

そんなときは補助金の活用がおすすめです!

原則として返済不要。事業に応じて受けることができる補助金がありますので、興味のある方は、ぜひ下記のリンクから調べてみてください!