マル経融資とは?融資制度やサポート内容について解説

マル経融資(小規模事業者経営改善資金融資制度)とは、中小企業や個人事業主を対象に、低金利・無担保で融資をおこなっている公的融資制度です。

今回は、マル経融資の概要から申請方法まで解説します。

この記事を監修した専門家

補助金・助成金を専門とする行政書士として、補助金申請サポート実績300社以上を有する。

慶應義塾大学卒業後、大手製薬会社での経験を積んだ後、栃木県・兵庫県に行政書士事務所を開業。 『事業再構築補助金』、『ものづくり補助金』、『IT導入補助金』をはじめ、地方自治体を含む幅広いジャンルの補助金に精通。 リモートを中心に全国の事業者の補助金申請サポートを行っている。

マル経融資(小規模事業者経営改善資金融資制度)とは?

マル経融資(小規模事業者経営改善資金融資制度)とは、中小企業や小規模事業者、個人事業主を対象とした公的融資制度です。

マル経融資は日本政策金融公庫が提供しており、経営改善を目指す事業者を対象に、低金利・無担保で融資を行なっています。

通常、マル経融資を受けるためには商工会議所や商工会からの推薦が必要です。また一定の経営指導を受けることも条件に含まれます。

マル経融資は、金融機関からの融資が難しい小規模事業者にとって無担保・無保証人で融資を受けられます。

参考:マル経融資(小規模事業者経営改善資金融資制度)

マル経融資制度の概要

ここでマル経融資制度の概要について解説します。

| マル経融資 |

| 融資限度額 | 2,000万円 |

| 担保・保証人 | 不要 |

| 資金使途 | 運転資金・設備資金 |

| 金利 | 年1.90%(特別利率F) |

| 返済期間 | 10年以内(据置期間2年以内) |

上記以外に、「新型コロナウイルス対策マル経融資」という制度融資があり、この融資は2024年12月31日をもって終了しています。

金利に関しては、2025年8月時点で1.80%から1.90%に金利が上昇しています。

また、マル経融資と併用できる2つの特例制度が存在します。

併用可能な特例制度

- 賃上げ貸付利率特例制度

- 設備資金貸付利率特例制度(東日本版)

この特例制度は、条件を満たすことで融資の金利が下がる制度です。

特定の地域や経営状況の条件等が考慮されますので、併用される方は確認しておくとよいでしょう。

参考:賃上げ貸付利率特例制度

参考:設備資金貸付利率特例制度(東日本版)

参考:マル経融資(小規模事業者経営改善資金)

マル経融資の対象事業者

マル経融資の対象事業者について解説します。

1.対象となる事業者規模

商業・サービス業(宿泊業・娯楽業を除く)において、 常時使用する従業員数が5人以下

製造業・その他の業種は常時使用する従業員数が20人以下

※パート・アルバイトも常時雇用であれば従業員数に含まれる

2.営業年数・地域要件

1年以上、同一地域(商工会議所または商工会の管轄エリア)で継続して事業を営んでいること

創業資金用途では使えず、開業後1年以上が必要

3.経営指導要件

商工会議所または商工会で、原則6か月以上の経営指導を継続的に受けていること

指導内容や改善計画の策定などに積極的に参加していることが推薦の条件

商工会議所等の推薦が必須

4.納税状況

所得税・法人税・住民税等の税金を完納していること(納税証明書の提出が必要)

5.業種制限

風俗営業・ギャンブル・金融業関連など、日本政策金融公庫の非対象業種でないこと

上記のように、マル経融資を受けるためにはさまざまな条件があります。

商工会議所や商工会の会員資格や経営改善の意思が求められるため、事業の成長と安定を目指す事業者には最適な融資制度です。

マル経融資の申請に必要な書類一覧

マル経融資を申請する場合は、以下の書類が必要となります。

法人・個人共通で必要な書類

- 添付書

- 営業確認書類

- 借入推薦依頼書

- 直近の合計残高試算表の写し

- 納税証明書・税金領収書の写し

- 既存借り入れの返済予定表の写し

- 見積書・契約書・カタログの写し(設備資金利用時)

- 法人の場合:決算報告書(別表・付表含む)・法人税申告書

- 個人の場合:確定申告書・青色申告決算書または白色申告収支内訳書

法人のみ必要な書類

- 会社・代表者の資産証明書、不動産登記簿謄本など

- 商業登記簿謄本(履歴事項全部証明書・発行3か月以内原本)

その他場合により必要な書類

- 事業計画書

- 賃上げ特例適用時

- 賃上げ計画書・報告書

- その他、公庫や商工会議所が必要と認めた書類

- 融資希望額が1,500万円を超える場合や、公庫から求められた場合

上記の項目が必要となる書類です。事前に準備した上で商工会議所の経営指導を受けながら、適切な書類作成を行いましょう。

商工会議所または商工会の借入推薦依頼書が必要な書類としてありますが、この書類はとても重要なので後ほど解説します。

マル経融資の申請の流れ

マル経融資の申請は以下の流れに沿って進められます。

- 商工会議所への相談

- 必要書類の準備

- 商工会議所からの推薦状を取得

- 日本政策金融公庫へ融資の申請

- 融資の実行

1.商工会議所への相談

はじめに、最寄りの商工会議所で経営相談を行いましょう。

商工会議所は、相談者の現状を把握して経営改善のためのアドバイスを提供します。

この段階で、融資の目的や必要な資金額を明確にしておくとよいです。

2.必要書類の準備

次に、融資の申請に必要な書類の準備をします。

商工会議所の指導を受けたら先ほど紹介した書類リストを参考に、指示に従って必要な書類を準備しましょう。

3.商工会議所からの推薦状を取得

必要な経営指導を受けた後、商工会議所からの推薦状を取得します。

この推薦状が無いと、融資の申請に進むことができないため、必ず経営指導を受けて取得するようにしてください。

4.日本政策金融公庫へ融資の推薦

推薦状の取得ができたら、必要書類と一緒に日本政策金融公庫に提出をします。ここで融資の審査が行われます。

審査期間は数週間から数ヶ月かかることがありますので、その間の資金調達が必要な方は前もって準備しておくようにしましょう。

5.融資の実行

審査に通過できると、融資が実行されます。

このときに融資額、金利等が決定されるので、よく確認して融資を受けるようにしましょう。

商工会議所の加入方法

商工会議所に加入するための手続きは比較的シンプルで、初めてでもスムーズに進めることができます。

これは、経営支援を受けたい小規模事業者にとって、大きなハードルがない点がメリットです。

一般的な加入の流れとしては、まずウェブサイトや電話で資料請求を行い、必要に応じて担当者から直接説明を受けることができます。

その後、所定の入会申込書に必要事項を記入し、法人であれば法人印、個人事業主であれば代表者印を押印したうえで提出します。

証明書類の提出は通常求められず、手続きは簡略化されています。

提出後には、年会費や初年度に限り必要な加入金を納入し、商工会議所の承認を経て正式に会員となります。

加入に必要なものとしては、下記の通りです。

- 印鑑

- 入会申込書

- 銀行口座情報と銀行印(自動振替登録用)

また、費用については地域によって異なりますが、東京商工会議所では加入金3,000円、年会費は業種や規模に応じて設定されています。

なお、地域外からの加入が可能なケースや、月割りで年会費が計算される場合もあります。

商工会議所の推薦状の取得方法

商工会議所、または商工会の推薦状は、マル経融資を受ける上でとても重要な書類です。推薦状を取得する手順を下記でまとめました。

- 経営相談の申し込み

- 経営指導の実施(原則6ヶ月以上)

- 借入推薦依頼書の申し込み

- 商工会議所の審査

- 借入推薦依頼書の発行

まず商工会議所で経営相談を申し込み、担当者との面談を行うことから始まります。

次に経営改善のための具体的な指示がなされ、その指示に基づいて事業計画の見直しや改善が提案されるのです。

経営改善の指導を受けた後、融資の必要性が認められた場合に、商工会議所が推薦状を発行する流れとなっています。

このように推薦状の発行には、いくつかの段階に分けて進んでいくので、早めの準備がおすすめです。

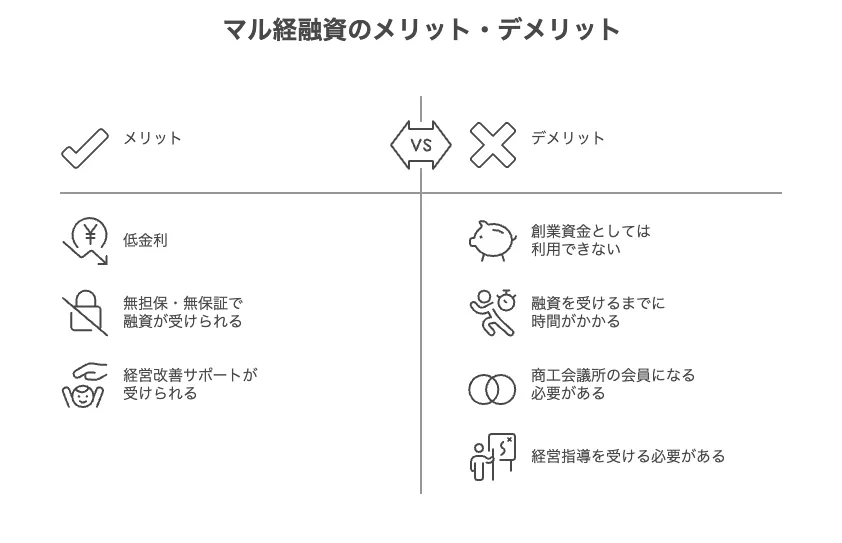

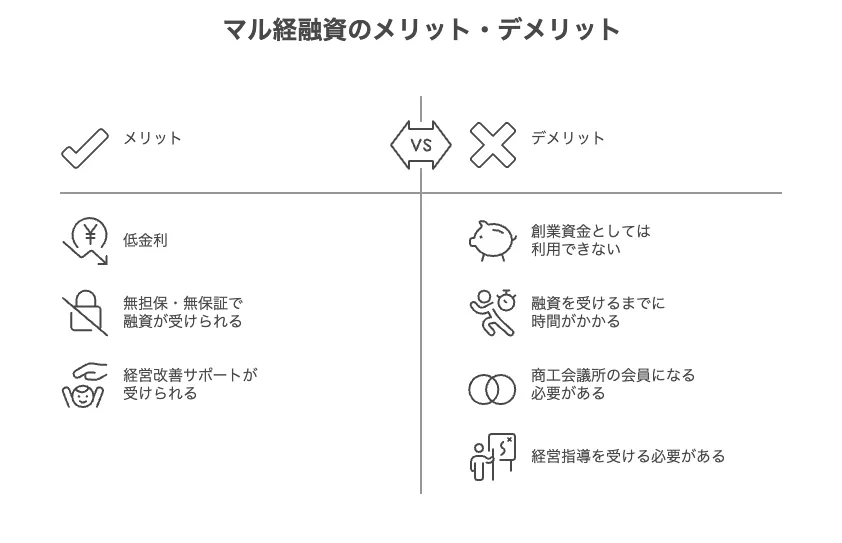

マル経融資を利用する3つのメリット

ここではマル経融資を利用するメリットを3つ解説します。

- 低金利である

- 無担保、無保証人で融資を受けられる

- 商工会議所の経営改善サポートが受けられる

低金利である

マル経融資の最大の魅力の一つは、民間の銀行融資に比べて低金利で資金を調達できる点です。

日本政策金融公庫が提供する制度融資のため、市場金利の影響を受けにくく、安定した低金利が設定されています。

たとえば、一般的な銀行融資では、事業者の信用状況や市場金利によって融資利率が変動するが、マル経融資はそれに比べて比較的低く抑えられています。

これにより、事業者の返済負担を軽減し、資金繰りの安定化を図れるのです。

無担保・無保証人で融資を受けられる

マル経融資は、担保や保証人なしで融資を受けられる点も大きな特徴です。

通常、金融機関から融資を受ける場合、不動産などの担保を提供したり、第三者の保証人を立てたりする必要があります。

しかし、小規模事業者にとっては、担保を用意することが難しいケースが多いです。

マル経融資は、このような担保や保証人の要件を撤廃しており、経営者自身の信用をもとに資金調達が可能です。

そのため、創業間もない事業者や、個人事業主でも利用しやすい仕組みとなっています。

商工会議所の経営改善サポートが受けられる

マル経融資を利用することで、単に資金を調達できるだけでなく、商工会議所の経営改善サポートを受けられる点も大きなメリットです。

商工会議所は地域の事業者支援を目的とした団体であり、経営アドバイスや各種サポートを提供しています。

特に、マル経融資を受けるためには商工会議所の経営指導を受ける必要があり、これが事業の成長や安定につながるのです。

商工会議所のサポート内容としては、財務状況の分析、事業計画の立案、資金繰りの改善アドバイスなどが挙げられます。

具体的には、売上が伸び悩んでいる事業者に対して、販売戦略の見直しやコスト削減策を提案などをしてくれます。

また、税務・労務に関する助言や、補助金の活用方法についての指導も受けられます。

このような経営支援を受けることで、単に融資を受けるだけでなく、事業全体の健全な成長を図ることが可能です。

特に、経営経験が浅い事業者や、資金繰りに不安を抱える小規模事業者にとって、専門家からのアドバイスは貴重なサポートとなるでしょう。

マル経融資のデメリット4選

マル経融資を利用するデメリットを4つまとめました。

- 創業資金として利用できない

- 融資を受けるまでに時間がかかる

- 商工会議所の会員になる必要がある

- 商工会議所の経営指導を受ける必要がある

創業資金として利用できない

マル経融資は、事業の継続や経営改善を目的とした資金調達制度であり、新規創業者のための資金調達には利用できません。

原則として「1年以上事業を営んでいること」が利用条件となっているため、創業直後の事業者は対象外となるのです。

具体的には、新しく店舗を開業するための設備投資や、創業時の運転資金を調達したい場合、マル経融資は適用されません。

この場合、日本政策金融公庫が提供する「新創業融資制度」などの創業向け融資を検討する必要があるのです。

すでに事業を運営しているが、新しい業態への挑戦や設備投資を行いたい場合は、マル経融資が活用できます。

ただし、その場合も商工会議所の指導を受け、経営の安定性を証明する必要があるので気をつけましょう。

創業融資に使える融資には、どんな種類の融資があるのかをまとめたコラムもありますのでご覧ください。

融資の種類を事業者向けに徹底解説|目的に応じて融資を選ぼう

商工会議所の会員になる必要がある

マル経融資を利用するためには、商工会議所の経営指導を一定期間受けることが求められます。

そのため、基本的に商工会議所の会員であることが前提です。

商工会議所の会員になるためには、入会金や年会費が発生する場合があります。

金額は地域によって異なりますが、小規模事業者にとっては追加の費用負担となるので、前もって確認しておきましょう。

また、商工会議所の経営指導を受けることで、定期的なヒアリングや経営計画の見直しが必要になり、一定の時間を割く必要があります。

ただし、商工会議所の会員になることで、経営相談や販路拡大支援などのメリットも受けられるため、単なる負担とは言い切れません。

融資を受けるまでに時間がかかる

マル経融資は、一般的な銀行融資と比較して審査や手続きに時間がかかる傾向があります。

理由は、商工会議所の経営指導を一定期間受ける必要があること、商工会議所からの推薦を受けた上で日本政策金融公庫の審査を経る必要があることが挙げられます。

銀行融資では、申請から融資実行までの期間は数週間程度で済む場合が多いが、マル経融資では商工会議所の指導を受ける時間も考慮すると、1カ月以上かかることも珍しくありません。

特に、経営指導の内容によっては追加資料の提出を求められることもあり、申請者の状況によってはさらに時間がかかる可能性があるのです。

事業者が急ぎで融資を受けたい場合、マル経融資の申請から融資実行までの期間が長いため、資金調達のタイミングが合わない可能性があります。

商工会議所の経営指導を受ける必要がある

マル経融資のもう一つの特徴として、商工会議所の経営指導を受けることが必須条件となっている点です。

これは、融資の対象者が経営改善を目的とした小規模事業者であるため、事業の継続と成長を支援する意図があります。

商工会議所での経営指導は、経営の健全性を高める機会となるが、一方で事業者にとっては手間や時間がかかる要因となるのです。

特に、すでに安定した経営を行っている事業者にとっては、指導を受けることが負担に感じられるケースもあります。

一定の経営ノウハウを持ち、定期的に税理士やコンサルタントの指導を受けている事業者の場合は、商工会議所の指導が必要以上に感じられることもあるでしょう。

また、経営指導を受けるためには商工会議所との面談や定期的な報告が求められるため、忙しい事業者にとっては時間的な負担となる点にも注意が必要です。

ただし、商工会議所の指導を受けることで、事業の新たな課題が発見できることや、補助金の活用方法などの情報を得られるメリットもあります。

商工会議所の経営指導内容について

商工会議所の経営指導では、主に下記の指導が受けられます。

- 経営改善アドバイス

- 販路開拓・営業強化

- 資金調達・融資サポート

- 人材・社内体制アドバイス

- 各種補助金・助成金活用相談

- 各種経営相談・課題解決支援

- 事業計画・経営計画のサポート

経営改善アドバイス

売上アップやコスト削減など、経営課題の発見と改善策の提案をしてくれます。

現状の財務状態を一緒に整理し、資金繰り改善や業績向上プランの立案もしてくれるので、有効に活用しましょう。

販路開拓・営業強化

新規顧客獲得や販路拡大、営業施策のアドバイスがもらえます。

市場リサーチや商品・サービスの強みを発掘することが可能です。

資金調達・融資サポート

資金繰り表や収支計画の作成支援が受けられます。

具体的には、公的融資やマル経融資など最適な資金調達手段の助言がもらえる、必要書類の整理や申請書記入サポートを対応しています。

人材・社内体制アドバイス

主に人材育成や配置、定着支援などに対応。

社内ルール・組織づくりなど経営基盤の強化する施策を考えて提案してくれます。

各種補助金・助成金活用相談

該当する補助金や助成金の案内と申請方法の解説をしてくれます。

各種経営相談・課題解決支援

経理・税務、労務など幅広い経営全般の相談ができ、必要に応じて専門家や他機関の紹介もしてくれます。

事業計画・経営計画のサポート

事業計画書の作成支援(計画の具体化や目標設定など)を行います。

経営目標やビジョンの明確化、成果の可視化ができるでしょう。

マル経融資を受けた後に注意すべきポイント

無事にマル経融資を受けた後、まずやるべきことは事業改善と拡大のために融資を使うことです。

商工会議所の経営改善指導を参考に、マル経融資の毎月の返済をしながら事業のキャッシュフローを見直していく必要があります。

ただ、予期せぬ出費が出てきてしまい、さらに資金調達をしないといけない場面もあるかと思います。

そんなときは、他の融資制度を併用する、補助金や助成金で急な資金調達を乗り切る、融資の借り換えを行うなどの選択をしていきましょう。

融資の借り換はどうする?融資の借り換えで失敗しない3つの方法を解説

マル経融資と混同しやすい融資制度

マル経融資と混同しやすい融資制度を2つ解説します。

- 信用保証協会の融資

- 日本政策金融公庫:新規開業・スタートアップ支援資金

信用保証協会の融資

1つ目は信用保証協会付き融資です。信用保証協会の融資は、無担保・無保証で融資が受けられ、融資上限額も2,000万円前後であることから、マル経融資と利用条件が混同しやすい融資です。

信用保証協会の融資では、申し込み時に推薦状が不要で、比較的審査に通りやすい融資といえます。

一方で、無担保・無保証である代わりに「保証料」を別途費払わなくてはなりません。

融資上限額などの条件が似ており、比較されやすい融資制度なので間違えのないようにしましょう。

日本政策金融公庫:新規開業・スタートアップ支援資金

2つ目は日本政策金融公庫の新規開業・スタートアップ支援資金です。

この融資は日本政策金融公庫の融資を無担保・無保証枠を利用できることから、マル経融資と混同されやすいです。

しかし、融資上限額は7,200万円とマル経融資よりも高額であり、金利もやや高く設定されています。

新規開業・スタートアップ支援資金は、開業予定の事業者や、開業7年以内の事業者にとっておすすめの融資です。

マル経融資と他の資金調達手段の併用について

マル経融資以外にも併用して扱うことのできる資金調達手段をご紹介します。

複数の融資制度の併用

1つ目は複数の融資制度の併用です。前述した日本政策金融公庫などの融資と併用して資金調達に用いることができます。

ただし、併用の際はそれぞれの融資制度が重複しないように、事前に利用条件を確認しましょう。

また融資制度によっては返済条件や金利が異なるので、状況に応じて資金調達をしてください。

補助金や助成金の併用

2つ目は補助金や助成金の併用です。マル経融資は、補助金や助成金との併用も可能なので、必要に応じて資金調達することをおすすめします。

補助金や助成金は条件がありますが、併用することで融資の自己負担額を減らして、より経営や税務状況が安定するのです。

補助金の例としては、「小規模事業者持続化補助金」や「事業再構築補助金」が挙げられます。

このように補助金や助成金は原則返済不要なので、適切に利用するのが良いでしょう。

補助金に関するご相談は「こちら」

【まとめ】マル経融資を利用して経営や財務状況を安定させよう!

今回はマル経融資の概要から申請方法、対象者について詳しく解説しました。

マル経融資は、中小企業や小規模事業者にとって非常に有効な手段であり、経営の安定に非常に役立つ手段であると同時に、申請に期間がかかります。

ですがその代わりに金利が低かったり、経営指導を受けることができたりするので、経営にお困りの方は、まず相談してみてください。

マル経融資は他の融資制度と比べても低金利で融資が受けられたり、他の融資制度や補助金等を併用もできたりします。

この記事で紹介した制度をうまく利用し、事業の安定と拡大に注力しましょう。

マル経融資以外に補助金や助成金も活用できます!

マル経融資だけでなく、補助金や助成金の活用も検討してみてください!

補助金や助成金は原則返済不要なので、自身の支払いにおける負担を軽減できます。

「自分の条件に合った補助金や助成金を確認してみたい」という方は、ぜひ下記のリンクからご相談ください!