最短で融資を受けるにはどのくらいかかる?金融機関ごとに徹底比較

最短で融資を受けたい場合、審査時間と融資の実行までの時間が深く関係しています。

今回は各金融機関ごとに、最短で融資を受けるにはどのくらいかかるのかを解説します。

この記事を監修した専門家

補助金・助成金を専門とする行政書士として、補助金申請サポート実績300社以上を有する。

慶應義塾大学卒業後、大手製薬会社での経験を積んだ後、栃木県・兵庫県に行政書士事務所を開業。 『事業再構築補助金』、『ものづくり補助金』、『IT導入補助金』をはじめ、地方自治体を含む幅広いジャンルの補助金に精通。 リモートを中心に全国の事業者の補助金申請サポートを行っている。

最短で受けられる融資の比較

金融機関ごとに最短で融資を受けられる目安をまとめました。

| 金融機関 | 日数 | 金利(保証料率) |

| 消費者金融 | 即日 | 平均約15% |

| 銀行融資 | フリーローン:数日

プロパー融資(無担保):2〜3週間

プロパー融資(担保付):1〜2ヶ月 | 平均1%〜14% |

| 日本政策金融公庫 | 2週間〜1ヶ月 | 平均0.8%〜3.5% |

| 信用保証協会の保証付き融資 | 2〜3ヶ月 | 約0.45%〜2.2%(保証料率) |

この表を踏まえると、融資を受けるまでの時間が短いと金利が高くなり、融資を受けるまでの日数がかかる金融機関は金利が低くなっていますね。

このように、金融機関によって審査期間や金利は異なります。

どのくらいの金額がいつまでに必要なのかといった資金需要をよく考えた上で融資を受けましょう。

そうすることで、無駄な金利の支払いを回避できたり、キャッシュフローの安定にも繋がります。

最短で融資を受ける2つの注意点

最短で融資を受ける際の注意点を2つ解説します。

- 最短で融資を受けた場合のリスク

- 利息や返済について知っておきたいポイント

最短で融資を受けた場合のリスク

速やかな融資は、緊急時の強い味方となる一方で、慎重な検討が必要不可欠です。

スピーディーな審査の融資では、返済計画の十分な確認が疎かになるリスクが潜んでいます。

特に、即日融資などは、契約内容を細部まで確認する時間が限られがちです。

実際に、国民生活センターによると、「契約内容を十分理解せずに契約してしまい、返済に困った」という相談が寄せられています。

また、複数の金融機関から借り入れを重ねた結果、返済が困難になるケースがあるのです。

そのため、急ぎの資金需要であっても、返済計画と契約内容の確認は必ず行いましょう。

そうすることで、将来の財務トラブルを未然に防ぐことができます。

利息や返済について知っておきたいポイント

融資を受ける際は、金利と返済条件を正確に理解することが、安全な借り入れの鍵となります。

返済額は金利の設定によって大きく変動し、返済期間や方法の選択が月々の支払い負担に直接影響するからです。

たとえば、100万円を借り入れる場合、年利15%と18%では、3年間の返済総額に約5万円もの差が生じます。

また、毎月均等返済か、ボーナス併用返済かによっても、月々の支払額は大きく変わってきます。

したがって、融資を検討する際は、様々な返済プランをシミュレーションし、自身の収入に無理のない返済計画を立てることが重要です。

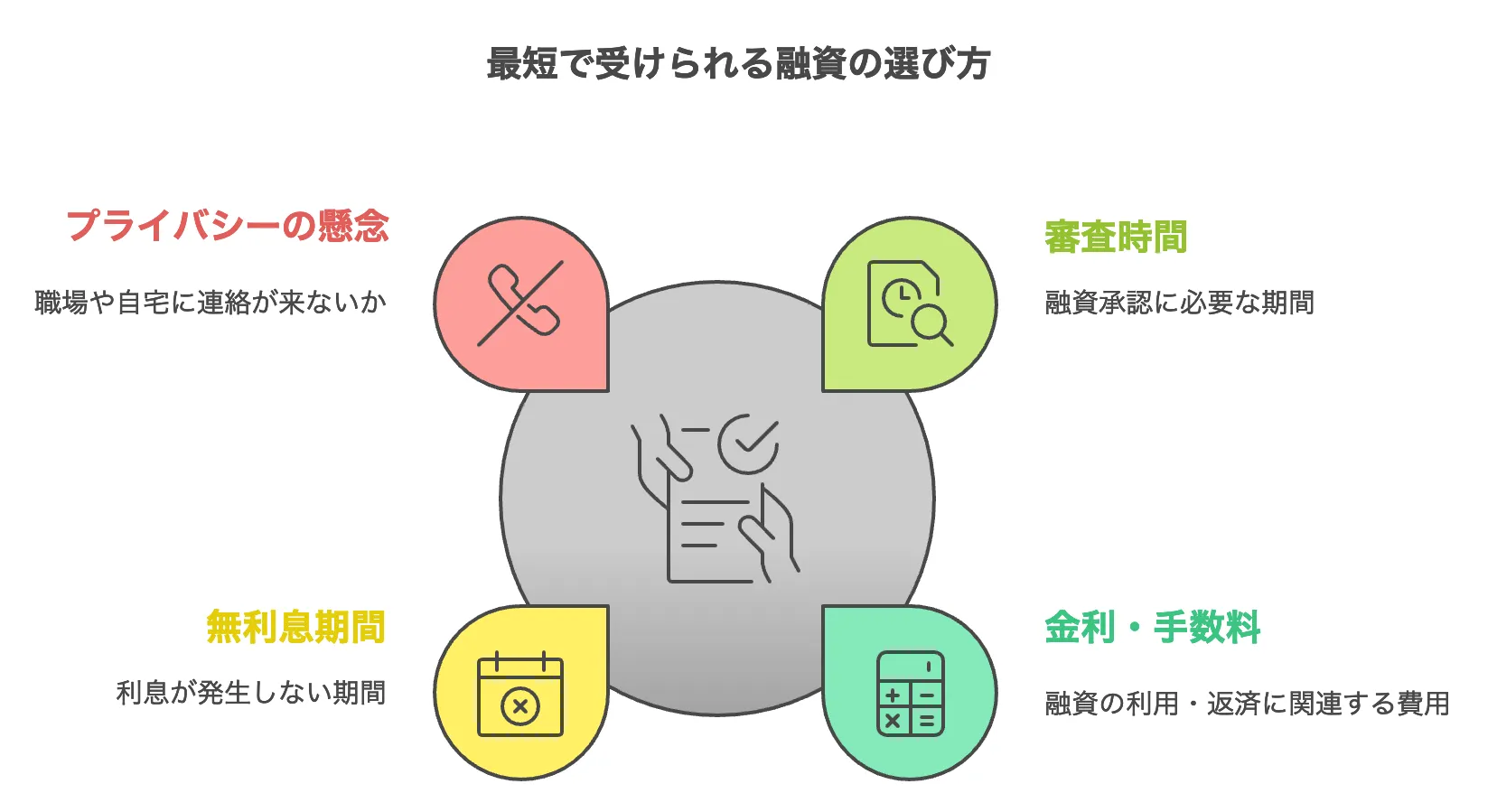

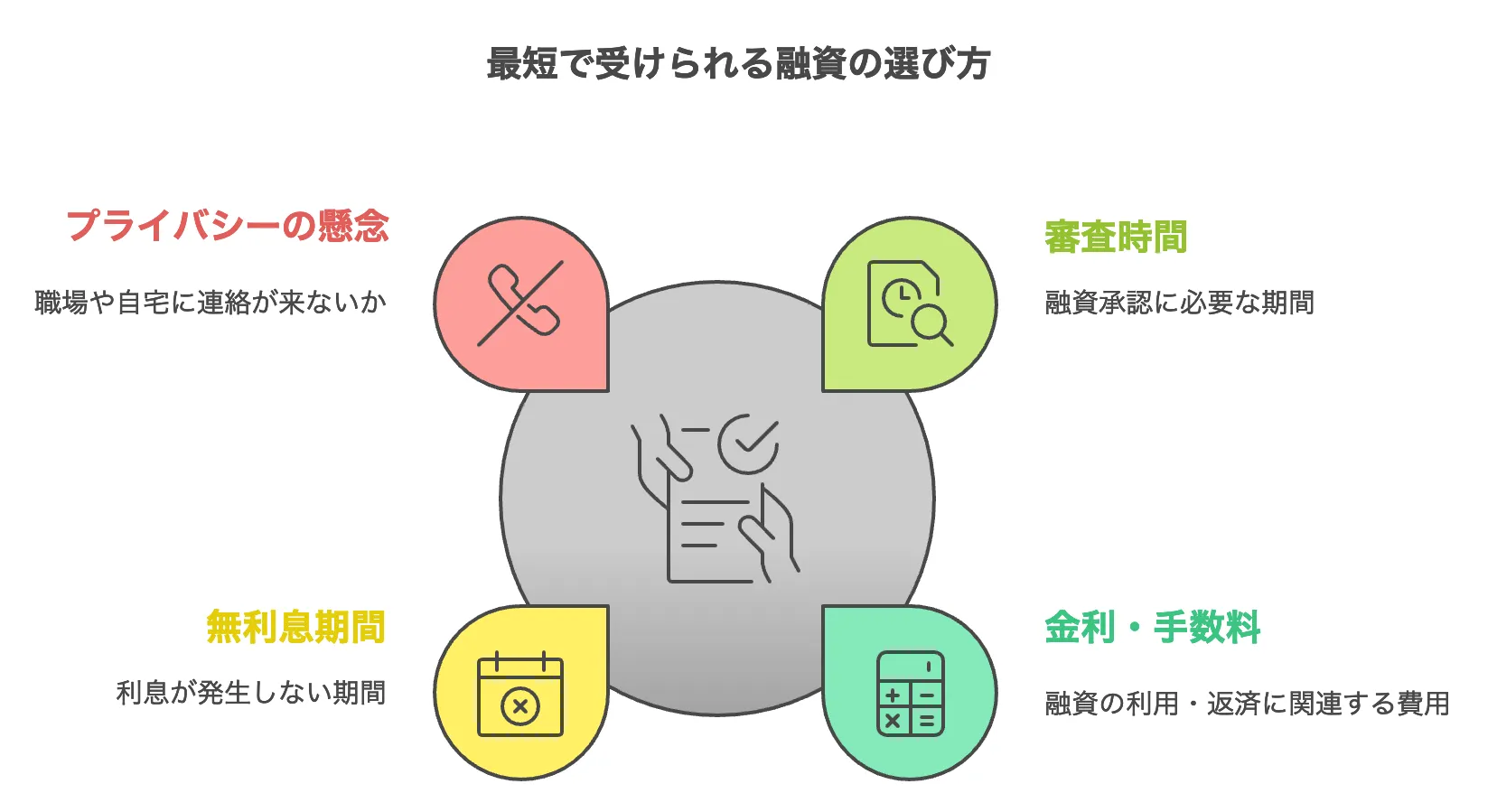

最短で受けられる融資の選び方

ここでは融資選びのポイントについて解説します。

- 審査時間

- 金利・手数料

- 無利息期間の有無

- 職場や自宅に電話が来ないか

審査時間

オンライン完結型のカードローンは、30分程度での審査結果通知が一般的です。

急な資金需要に対応するためには、審査時間の短さが重要な選択基準となります。

通常の銀行ローンは審査に数日から1週間程度かかるため、緊急時の資金調達には向いていません。

たとえば、スマートフォンでの申し込み可能な消費者金融では、本人確認書類をアップロードするだけで即日審査が完了し、最短即日融資も可能です。

資金ニーズが急を要する場合は、審査時間の短いオンラインカードローンを選択することで、スピーディーな資金調達が実現できます。

金利・手数料

総返済額を抑えるには、金利の低さと手数料の有無を慎重に比較検討することが不可欠です。

借入期間が長期になるほど、金利の差は返済総額に大きく影響します。

たとえば、100万円を3年で借り入れる場合、年利14%と9%では返済総額にかなりの差が生じます。

最近では、銀行系カードローンを中心に、年利5%台の商品も増えてきています。

長期的な返済計画を立てる場合は、金利の低いカードローンを選択し、諸費用を含めた実質的な負担を比較検討することをお勧めします。

無利息期間の有無

初回利用時の無利息サービスは、総返済額を大きく削減できる重要な特典です。

短期間での返済を予定している場合、無利息期間を最大限活用することで、利息負担を完全に回避することが可能です。

30日間の無利息期間を提供する消費者金融や、条件付きで最大180日間の無利息キャンペーンを実施しているカードローンも存在します。

たとえば、50万円を借り入れて30日以内に返済する場合、無利息サービスを利用すれば利息を節約できます。

短期の資金需要がある場合は、無利息期間の長い商品を選ぶことで、賢く借り入れることができます。

職場や自宅に電話が来ないか

プライバシーに配慮した審査システムの有無は、利用者の心理的負担を大きく左右する重要な要素です。

近年は、Web完結型の審査を採用する金融機関が増加しており、職場や自宅への在籍確認電話を行わないサービスも多く存在します。

大手消費者金融の中には、スマートフォンでの本人確認と収入証明書の提出だけで、電話確認なしに審査を完了できるサービスがあります。

プライバシーを重視する場合は、Web完結型の審査システムを採用している金融機関を選択することで、安心して利用できるのです。

最短で受けられるおすすめの融資3選

最短で融資を受けるには、下記の3つが適しています。

レイク

レイクは、短期資金が必要な方におすすめの融資サービスです。

最短で1営業日での融資が可能で、必要な書類も最小限に抑えられているため、手続きのスピードが非常に速いです。

また、利用限度額が500万円と比較的高めに設定されているため、まとまった資金が必要な場合にも活用できます。

ウェブ上で完結する申し込み手順も利便性が高く、忙しい方にも便利に利用できます。

| 金利 | 審査時間 | 融資実行速度 | 無利息期間 | 電話連絡 |

| 4.5%〜18% | 最短15秒

(Web申込) | 最短15秒

(Web申込) | 60日 | なし |

参考:レイク

プロミス

プロミスは、即日融資が可能な融資サービスです。

来店不要で、インターネットからの完全オンライン申し込みが可能なため、スピーディに必要な資金を調達できます。

融資限度額は最大500万円までなので、まとまった資金調達も対応可能。

また、返済期間も最長6年9ヶ月と柔軟性が高いため、長期的な資金繰りにも最適です。

プロミスは、短期の資金ニーズにも、中期的な資金調達にも両立して利用できるサービスでしょう。

| 金利 | 審査時間 | 融資実行速度 | 無利息期間 | 電話連絡 |

| 4.5%〜17.8% | 最短3分 | 最短3分 | 30日 | 原則なし |

参考:プロミス

SMBCモビット

SMBCモビットは、大手金融機関のSMBCグループが提供する即日融資サービスです。

最短で即日融資が可能で、必要書類も少ないことから非常に迅速な資金調達ができます。

融資限度額は最大800万円と、3社の中で最も高めに設定されています。

また、返済回数も最大78回と柔軟性が高いため、大きな資金ニーズにも対応可能です。

大手の信用力と迅速な融資が魅力のサービスといえます。

| 金利 | 審査時間 | 融資実行速度 | 無利息期間 | 電話連絡 |

| 3.0%〜18% | 最短15分 | 最短15分 | なし | 原則なし |

参考:SMBCモビット

(PR)資金調達には売掛金前払いサービスもおすすめ!

早急な資金調達をしたい場合、QuQuMoの売掛金前払いサービスが非常におすすめです!

このサービスは、売掛金がある方は誰でも取引が可能で、手続きや契約はオンライン上(クラウドサイン)で全て完結します。

一般的にファクタリングや売掛金の前払いサービスは、手続きに手間がかかるイメージがありますが、QuQuMoでは最短2時間で手続きが完了。

はじめての方やオンライン申請に不慣れな方でも、サポートセンターに問い合わせながら安心して手続きを進めることができるので、興味のある方は、下記リンクからチェックしてください。

QuQuMo online

| QuQuMo | A社 | B社 |

| 手数料 | 最大でも1%〜 | 7.0〜15% | 1,5〜10.0% |

| 入金速度 | 最短2時間 | 最短1時間 | 最短3時間 |

| 調達可能金額 | 無制限 | 1〜300万円 | 無制限 |

| 対象 | 法人/個人事業主 | 個人事業主のみ | 法人/個人事業主 |

| 必要書類 | 2点 | 3点 | 3点 |

最短で融資を受けるための流れ

融資までの流れと必要書類についてまとめました。

- 融資実行までの流れ

- 最短で融資を受ける際に必要な書類

融資実行までの流れ

最短で融資を実行するためには、必要事項と必要書類を準備して融資を受けます。

まずご自身が選んだ金融機関のWebサイトにアクセスし、必要事項を入力して、審査に進みます。

審査の時に、本人確認書類(運転免許証やマイナンバーカード)を提出し、別途必要な書類を提出しましょう。

その後、メールや本人の電話番号に審査の可否が来るので、審査に通過した場合は融資を受けられるのです。

最短で融資を受ける際に必要な書類

迅速な融資審査を実現するためには、必要書類を漏れなく準備するようにしましょう。

理由として、書類の不備や追加提出は審査期間が長くなり、結果として融資実行までの時間が遅れる要因となるのです。

金融機関は提出された書類をもとに与信判断を行うため、書類の完璧な準備は審査のスピードアップに直結します。

主な必要書類は下記の2つです。

これらを事前に用意しておくことで、申込みから融資実行までスムーズに行えます。

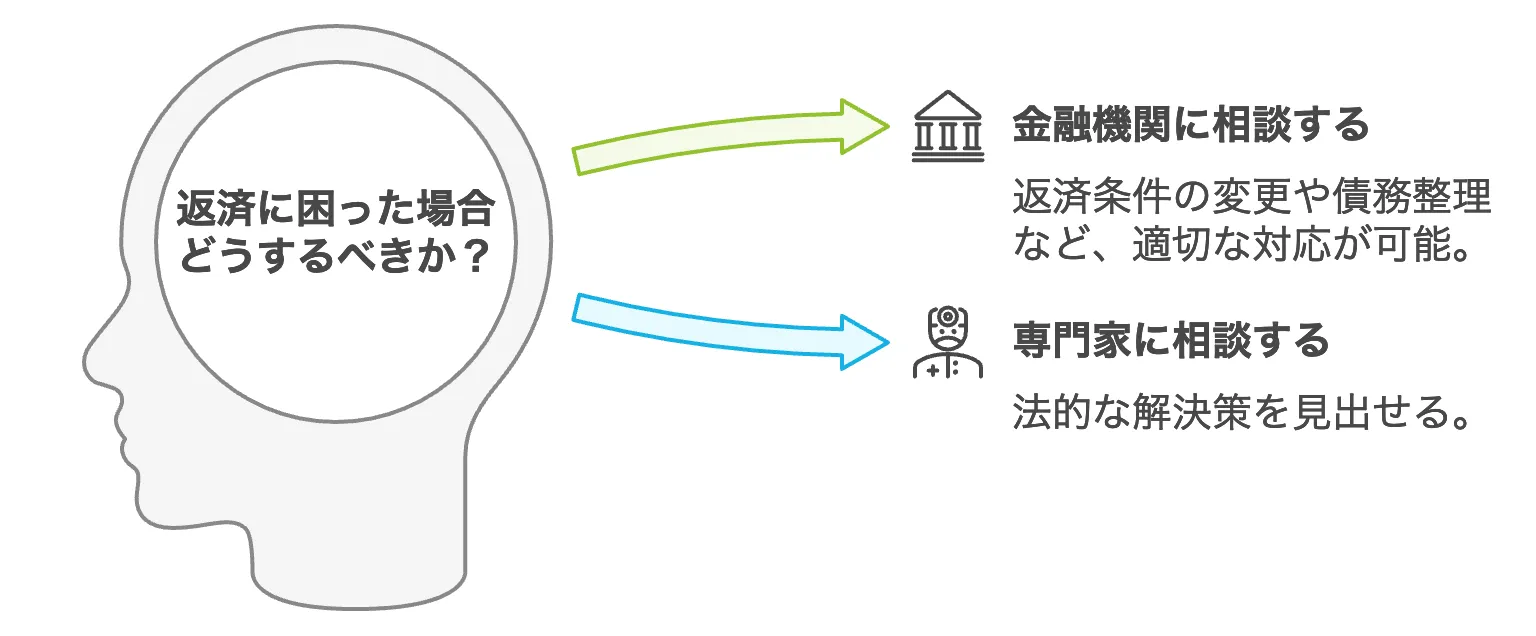

返済に困った場合の解決策

借金の返済に行き詰まった際は、まず金融機関への相談が最善の解決策です。

早期に債務の相談をすることで、返済条件の変更や債務整理など、状況に応じた適切な対応が可能となります。

金融機関は借り手の状況を理解し、無理のない返済プランを提案する体制を整えているためです。

実際に、多くの金融機関では返済期間の延長などの柔軟な対応を行っています。

また、必要に応じて弁護士などの専門家を紹介してもらうことで、法的な解決策を見出すことも可能です。

特に個人版私的整理ガイドラインの活用により、収入に見合った返済計画を立てられた事例も多く報告されています。

返済でお悩みの方は、一人で抱え込まず、取引のある金融機関に対して早めの相談がおすすめです。

よくあるトラブルとその対処法

融資を受ける際のよくあるトラブルと、その対処法について紹介します。

- 融資の返済を延滞した場合のペナルティは?

- ブラックリストに載っていないか確認したい場合

- 闇金やSNSでの個人間融資を利用してしまった場合

融資の返済を延滞した場合のペナルティは?

返済の延滞は、思わぬ重大な影響を及ぼす可能性があるため、早急な対応が不可欠です。

延滞が続くと年利20%程度の遅延損害金が発生し、さらに信用情報機関への延滞情報に登録されます。

延滞が1週間〜1ヶ月程度続くと、電話での連絡や書面での督促が来るので、早急な対応が必要です。

また、ブラックリストに登録されてしまうと、次回以降の融資に大きな影響をもたらします。

このように延滞は長期的な信用問題に発展する可能性があるため、返済が困難な場合は必ず事前に金融機関への相談を行いましょう。

ブラックリストに載っていないか確認したい場合

自身の信用情報を確認することは、健全な金融取引を行う上で非常に重要な手続きです。

信用情報は、信用情報機関に照会することで確認が可能です。主要な機関としてCIC(貸金業法指定信用情報機関)があります。

実際の確認方法としては、各機関のウェブサイトや窓口で本人確認書類を提示し、開示請求を行います。

費用は税込500円程度で、自身の借入状況や返済履歴などの詳細な信用情報を確認できます。

このように、定期的な信用情報の確認は、将来の金融取引をスムーズに進める上で欠かせない自己管理の一つです。

参考:CIC(貸金業法指定信用情報機関)

闇金やSNSでの個人間融資を利用してしまった場合

違法な金融取引に巻き込まれた場合、すぐに法的な専門家への相談が必要です。

闇金融やSNSでの個人間融資は、法外な金利や悪質な取立てなど、深刻な問題を引き起こす可能性が極めて高いものです。

具体的な対応としては、警察や弁護士などの専門機関に相談し、支援を受けることができます。

これらの機関では、被害者の立場に立った専門的なアドバイスや具体的な解決策を提供してくれます。

違法な金融取引に関わってしまった場合でも、一人で抱え込まず、できるだけ早く専門家に相談することで、問題解決の道が開けます。

参考:金融庁

消費者金融以外の資金調達方法

消費者金融以外で迅速に資金調達する方法は、主に2つあります。

- 家族や知人にお金を借りる

- リサイクルショップ質屋などで不用品を売る

家族や知人にお金を借りる

金銭的な困難に直面した際、家族や知人からお金を借りる選択肢があります。

この方法は、借りる人と条件を決めるので利子がかからない場合が多く、返済条件も自由に設定できるのです。

急な出費に対して、家族や知人から支援を受けることで、消費者金融での高金利を避けられます。

ただし、人間関係に影響を与える可能性があるため、必ず返済計画を明確にし、約束は必ず守るという意識を持って借り入れを行うことが重要です。

リサイクルショップや質屋などで不用品を売る

リサイクルショップや質屋などで不用品を売る選択肢もあります。

使用頻度の低い電化製品やブランド品、アクセサリーなどを適切に査定してもらうことで、即日現金化が可能です。

使わなくなったブランドバッグや腕時計は、状態が良ければ数万円から数十万円での売却も可能です。

自分の所有物を活用する方法なので、返済の心配がなく、家計への負担も最小限に抑えられる点が大きなメリットとなります。

少額の融資を受ける場合に相談できる場所は?

少額の融資を検討している場合、焦って申し込むのではなく、まずは信頼できる機関に相談することが重要です。

- 法テラス

- 金融機関の窓口

- 消費生活センター

- 自治体の福祉貸付制度

- 日本貸金業協会の相談窓口

法テラス

法テラスは、法律に関する無料相談を受け付けている機関です。

もし、返済が難しくなった場合や、違法な貸金業者とのトラブルに巻き込まれた場合は、弁護士や司法書士に相談することができます。

特に、返済計画の見直しや債務整理についてのアドバイスを受けたい場合に役立ちます。

参考:法テラス

金融機関の窓口

銀行や信用金庫の窓口でも、少額融資に関する相談を受け付けています。

消費者金融よりも低金利で借りられる場合があり、審査基準も異なるため、まずは金融機関に問い合わせてみるのも一つの方法です。

また、口座を持っている銀行であれば、取引履歴をもとに融資の可否を判断してもらえることもあります。

消費生活センター

消費生活センターは、金融トラブルや違法な貸金業者に関する相談を受け付けています。

もし、高額な手数料を請求されたり、違法な取り立てを受けたりした場合は、すぐに相談することで適切な対応をアドバイスしてもらえます。

また、融資の仕組みや契約内容に不安がある場合も、専門スタッフが丁寧に説明してくれます。

参考:国民生活センター

自治体の福祉貸付制度

一部の自治体では、生活費や医療費などの緊急支援として少額の貸付制度を設けています。

具体的には、生活福祉資金貸付制度は、低所得者向けに無利子または低金利での貸付を行う支援策です。

収入や状況に応じて利用できるため、消費者金融を利用する前に自治体の制度を確認するとよいでしょう。

日本貸金業協会の相談窓口

消費者金融を利用する際に、業者の正当性を確認したい場合は、日本貸金業協会の相談窓口が役立ちます。

この協会では、正規の貸金業者を検索できるシステムを提供しており、登録されていない業者からの借入れを防ぐことができます。

また、貸金業者とのトラブルが発生した際にも、適切な対応を助言してくれます。

少額の融資を受ける際は、まず信頼できる機関に相談することが大切です。

消費生活センターや日本貸金業協会では、貸金業者とのトラブルを防ぐための情報提供を行っており、法テラスでは法律的な支援を受けることができます。

また、銀行や自治体の貸付制度も視野に入れることで、より安全に資金調達を進めることができます。

融資を利用する前に、これらの相談窓口を活用し、自分に合った方法を慎重に選びましょう。

【まとめ】最短で受けられる融資を安全に利用しよう!

今回は最短で受けられる融資について解説しました。

即日、もしくは1時間程度で受けられる融資はとても便利ですが、返済のリスクを忘れてはいけません。

また、金利や無利息期間の有無、職場や自宅に連絡が来ないかなど、ご自身の条件やニーズに合わせて選択しましょう。

当コラムを参考に、トラブルに巻き込まれずに融資を受けるようにしましょう。

補助金は金利・返済なし!

急な資金調達が発生したときに最短で融資を受けた後の返済が負担になりがちです。

このような場合、補助金を活用して返済の負担を軽減することができます!

しかし、手続きやご自身にあった条件の補助金を見つけるのは手間がかかるので、ぜひ下記のリンクから補助金に関する相談をしてみてください!