日本政策金融公庫の融資を活用すべき事業者は?8つの融資制度を解説!

日本政策金融公庫の融資について詳しく知りたい方に向けて、融資制度や必要書類、メリット・デメリットを解説します。

新しく事業を始める方や中小企業経営者様はぜひ最後までご覧ください。

この記事を監修した専門家

補助金・助成金を専門とする行政書士として、補助金申請サポート実績300社以上を有する。

慶應義塾大学卒業後、大手製薬会社での経験を積んだ後、栃木県・兵庫県に行政書士事務所を開業。 『事業再構築補助金』、『ものづくり補助金』、『IT導入補助金』をはじめ、地方自治体を含む幅広いジャンルの補助金に精通。 リモートを中心に全国の事業者の補助金申請サポートを行っている。

日本政策金融公庫の融資がピッタリの事業者

日本政策金融公庫の融資を受けた方が良い事業者について解説します。

- 新たに事業を始める方

- 創業に再チャレンジする方

- 女性、若者、シニアの方で創業する方

新たに事業を始める方

日本政策金融公庫は、新たに事業を始める方にとって非常に頼りになる存在です。

その理由は、創業直後であっても積極的に融資を行ってくれる点にあります。

一般的な民間金融機関では、事業実績がない場合、融資の審査が厳しくなることがあります。

しかし、日本政策金融公庫は創業支援を目的としているため、事業開始直後や準備段階でも申請が可能です。

具体例として、飲食店の開業を考えている場合、店舗の設備資金や運転資金を一括で融資してもらえるケースがあります。

これにより、事業をスムーズにスタートさせることができるため、資金面でのリスクを軽減できます。

また、政策的な目的により金利が低めに設定されていることも利点です。

新たに事業を始める際には、資金調達が成功の鍵となります。

そのため、日本政策金融公庫の創業支援を活用することで、安心して事業をスタートさせる環境を整えられます。

日本政策金融公庫の創業融資を受ける予定の方は、下記のコラムを参考にしてください。

創業融資の申請の流れを解説!流れを理解して満額融資を受けよう

日本政策金融公庫でスタートアップ融資を受ける方法について解説!

参考:日本政策金融公庫(新規開業・スタートアップ支援資金)

創業に再チャレンジする方

一度事業に失敗した経験がある方でも、日本政策金融公庫の融資制度は大きな助けになります。

日本政策金融公庫では、再チャレンジ支援を積極的に行っており、過去の失敗を前向きに捉える姿勢を評価します。

この特徴は、失敗を糧に新たな挑戦をしたいと考える事業者にとって非常に重要です。

たとえば、以前経営していた小売業で経営難に陥り閉店したものの、その経験をもとにオンライン販売事業に再挑戦する場合、事業計画をしっかり練り直すことで融資を受けられる可能性があります。

また、過去の失敗から得た教訓や改善点を事業計画書に盛り込むことが、融資審査を有利に進めるポイントです。

創業に再チャレンジする方にとって、日本政策金融公庫は、過去の失敗を乗り越えるための強力なパートナーとなります。

参考:日本政策金融公庫(再挑戦支援関連)

女性、若者、シニアの方で創業する方

女性や若者、シニアといった属性の方が創業する場合、日本政策金融公庫の支援は特に手厚いものとなっています。

これらの方々が事業を始める際、独自の課題や制約に直面することが多いため、政策的な観点から支援を充実させているのが特徴です。

たとえば、女性が飲食店や美容関連の事業を始める場合、専用の融資制度を活用することで、比較的低い金利で資金調達が可能です。

若者がIT関連のスタートアップを立ち上げる際にも、事業計画が具体的であれば、資金調達がしやすくなる傾向があります。

また、シニア層がセカンドキャリアとして地域密着型のサービス業を始める場合も、年齢を理由に融資を諦める必要はありません。

参考:日本政策金融公庫(女性、若者/シニア起業家支援関連)

日本政策金融公庫の8つの融資制度

ここで、日本政策金融公庫の融資制度について解説します。

| 融資制度名 | 対象者 | 融資限度額 | 返済期間 | 据置期間 | 金利 |

| 新規開業・スタートアップ支援資金 | 新創業者・創業7年以内 | 7,200万円(運転資金4,800万円) | 設備資金20年/運転資金10年 | 5年 | 1.10〜2.90%(目安) |

| 女性・若者・シニア起業家支援資金 | 女性・35歳未満・55歳以上 | 7,200万円 | 設備資金20年/運転資金10年 | 5年 | 0.45〜2.50%目安 |

| 再挑戦支援資金 | 廃業歴のある起業家 | 7,200万円 | 設備資金20年/運転資金15年 | 5年 | 0.45〜2.90%(目安) |

| 中小企業経営力強化資金 | 中小会計基準等適用企業 | 7,200万円 | 設備資金20年/運転資金10年 | 5年 | 0.80〜2.50%(目安) |

| 挑戦支援資本強化特別貸付 | 新規開業者等 | 7,200万円(別枠) | 最短5年1カ月~ | なし | 業績・返済期間に応じ決定 |

| ソーシャルビジネス支援資金 | NPO法人等 | 7,200万円 | 設備20年/運転10年 | 5年 | 0.75〜2.50%(目安) |

| 生活衛生新企業育成資金 | 飲食・理美容等の対象業種 | 最大4億8,000万円 | 設備20年/運転10年以内 | 5年 | 0.45〜2.50%(目安) |

| マル経融資(小規模事業者経営改善資金/商工会経由) | 小規模事業者 | 2,000万円 | 設備資金・運転資金ともに10年 | 2年 | 1.90%(目安) |

上記が、日本政策金融公庫の主な融資制度の内容です。

各融資制度ごとのポイントも簡単にまとめておきます。

- 新規開業・スタートアップ支援資金:無担保・無保証枠あり。資金使途が広い

- 女性・若者・シニア起業家支援資金:金利の優遇有り。自己資金が少なくても審査に通る場合がある

- 再挑戦支援資金:廃業歴のある方が対象。再挑戦の方を支援

- 中小企業経営力強化資金:財務改善を目指す中小企業向け

- 挑戦支援資本強化特別貸付:資本性ローン。事業立ち上げ期に有効

- ソーシャルビジネス支援資金:社会的事業専用

- 生活衛生新企業育成資金:一部業種で融資額が高額に設定される

- マル経融資(小規模事業者経営改善資金/商工会経由):利用には商工会・商工会議所の推薦が必要

自身がどの融資制度に申し込めるのかを確認し、より良い融資制度に申し込むようにしましょう。

参考:日本政策金融公庫

日本政策金融公庫申請の必要書類一覧

日本政策金融公庫の融資を申請する際には、業種によって必要な書類が異なります。下記で必要な書類を業種別で表にまとめました。

| 融資制度 | 必要書類 |

| 共通で必要な書類 | 許認可証明書・借入申込書・創業計画書、事業計画書・本人確認書類 |

| 創業融資・新規開業・スタートアップ支援資金 | 賃貸借契約書・設備の見積書、工事請負契約書等・預金通帳のコピーや資金の流れを説明する書類・自己資金証明資料・履歴事項全部証明書(登記簿謄本) |

| 女性・若者・シニア起業家支援資金 | 年齢や性別を証明できる書類・自己資金証明、過去の確定申告書等 |

| 既存事業向け融資(運転資金・設備資金など) | 登記事項証明書・確定申告書類、決算書、試算表・不動産謄本、評価証明書・売上帳簿、発注書、納税証明等 |

| その他・状況によって求められる書類 | 各種税金の領収書、納税証明書等・生活衛生関係営業の推せん書・企業概要書 |

また、業種別で必要となる書類は、下記のとおりです。

| 業種 | 必要書類 |

| 全業種共通 | 借入申込書・事業計画書・財務諸表(決算書、曽根期計算書、貸借対照表) |

| サービス業 | 設備投資計画書・雇用計画書 |

| 製造業 | 技術開発計画書・生産計画書・設備投資計画書・その他(製造設備の導入時等に追加の書類が必要) |

| 農業 | 営農計画書・土地利用計画書・収支計画書・その他(作物や栽培計画によって詳細な計画書が必要) |

| 漁業 | 漁業計画書・漁場利用計画書・収支計画書・その他(漁獲計画や設備計画等) |

上記を参考に、受けたい融資に必要な書類を前もって準備しておくと、融資の申請がスムーズになるので、よく確認しておきましょう。

参考:日本政策金融公庫(各種書式ダウンロード)

日本政策金融公庫の融資を受けるまでの流れ

ここでは日本政策金融公庫の融資を受けるまでの流れを解説していきます。

日本政策金融公庫の融資は、基本的に6つの工程を経て、融資を受けることができます。

- 窓口相談

- 融資申し込み

- 審査(面談)

- 結果通知

- 融資手続き

- 返済

しかし、創業予定の方や、農林漁業を営んでいる方等は、別途必要な手順があり、融資担当の方からの指示があるかと思います。

日本政策金融公庫の融資を初めて受ける方も、以前融資を受けた経験がある方も、融資担当の方に手順を確認するようにしてください。

参考:日本政策金融公庫(お手続の流れ)

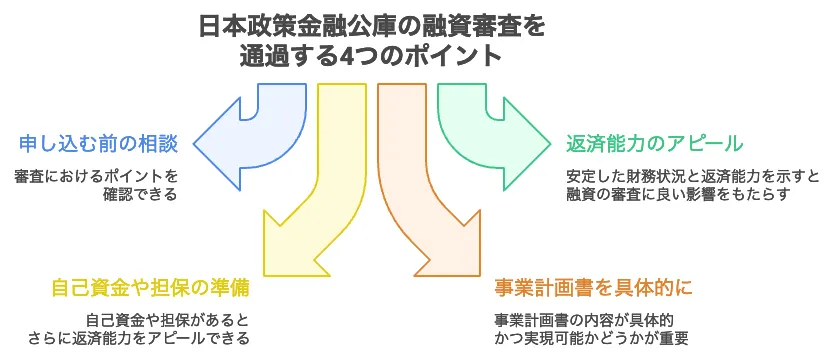

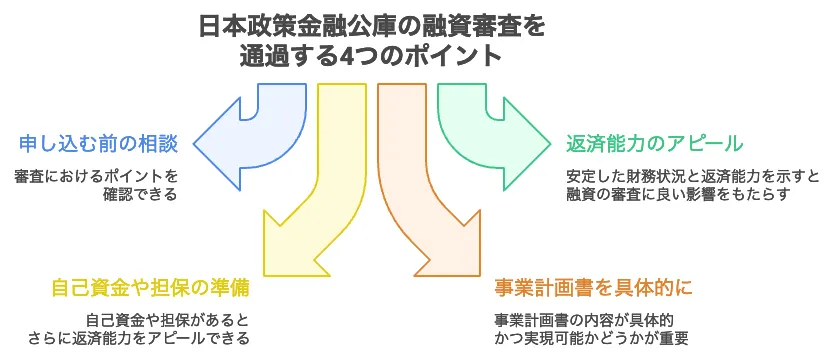

日本政策金融公庫の融資審査を通過する4つのポイント

日本政策金融公庫の融資審査に通るためには、以下の4つのポイントが重要です。

- 申し込む前に相談する

- 返済能力をアピールする

- 自己資金や担保の準備をする

- 事業計画書に具体的な内容を記載する

申し込む前に相談する

ポイントの1つ目は、申し込む前に相談することです。

日本政策金融公庫の担当者に事前に相談することで、審査の際に重視されるポイントを確認できます。

返済能力をアピールする

2つ目は返済能力をアピールすることです。

具体的な収支計画や過去の実績を示せるかどうかで、返済出来る能力を持っているか判断され、融資の審査に影響します。

積極的に返済できる能力があることをアピールしましょう。

自己資金や担保の準備をする

3つ目は自己資金や担保の準備をしておくことです。

自己資金や担保があることにより、返済能力をアピールしやすくなります。

自己資金は事業の信頼性を示せるので、審査において有利に働きます。

事業計画書に具体的な内容を記載する

4つ目は事業計画書に具体的な内容を記載することです。

事業計画書には、目標や実行計画、収益予測を詳細に記載する必要があります。

曖昧な計画ではなく、具体性と実現可能性が求められるので、しっかりと記入しましょう。

もし融資審査に落ちてしまった場合も、下記のコラムを参考に再度チャレンジしてください。

【なぜ落ちた?】融資審査に落ちた原因と再度申請する方法を解説

日本政策金融公庫とは?

日本政策金融公庫(Japan Finance Corporation、 JFC)とは、主に中小企業、農林水産業、個人などを対象にした融資機関で、政府が100%出資する特殊法人です。

日本政策金融公庫の役割は、商業銀行が積極的に融資を行わない中小企業や農林水産業、個人向けの融資を提供することです。

具体的には新規事業の立ち上げや農業の改善、教育資金の支援など、多岐にわたり対応しています。

日本政策金融公庫は、地域経済の発展や中小企業の支援、農林水産業の振興などの支援を目的とし、日本経済の成長に寄与することが目的です。

このため、融資条件も商業銀行に比べて比較的緩やかで、長期を見据えた支援を行っています。

参考:日本政策金融公庫

日本政策金融公庫の融資を受けるメリット3選

日本政策金融公庫の融資を受けるメリットを解説します。

- 融資の条件が優しい

- 資金調達や経営に関する相談を受けられる

- 他の金融機関からの融資が受けやすくなる

融資の条件が優しい

日本政策金融公庫の融資は、他の金融機関と比較して融資の条件が優しい点が大きな魅力です。

まず、金利が低く設定されているため、資金調達コストを抑えることができます。

特に、創業時や事業拡大のタイミングでの資金調達では、低金利での借り入れが可能なことは大きなメリットです。

さらに、日本政策金融公庫の審査基準は比較的緩やかであることが特徴です。

そのため、創業間もない事業者や過去に経営の失敗を経験した人でも、融資を受けられる可能性があります。

また、返済期間が長めに設定されていることも、融資条件が優しいとされる理由となっています。

日本政策金融公庫では、返済期間を長めに設定できるため、月々の返済額を抑えることが可能です。

さらに、日本政策金融公庫は融資実行までの期間が比較的短いというメリットもあります。

一般の銀行では、審査や手続きに時間がかかり、資金調達が遅れることがありますが、日本政策金融公庫では迅速な対応が可能です。

資金調達や経営に関する相談を受けられる

日本政策金融公庫の融資を受けることで、資金調達や経営に関する専門的な相談を受けられるというメリットがあります。

具体的には、創業支援や事業計画の作成、資金繰りのアドバイスなど、経営に関する幅広い相談が可能です。

これにより、初めての資金調達や事業運営に不安を感じる事業者でも、安心して融資を受けられます。

また、融資を受けた後も経営状況のフォローアップを行い、経営課題に応じた改善策を提案しているのです。

これにより、事業者は経営の課題を早期に発見し、適切な対応を取ることが可能です。

さらに、日本政策金融公庫は、他の金融機関や専門家とのネットワークを活用して、事業者が必要とする支援を幅広く提供しています。

たとえば、税理士や中小企業診断士、商工会議所と連携して、経営に関する具体的なアドバイスを受けられる体制を整えています。

他の金融機関からの融資が受けやすくなる

日本政策金融公庫の融資を受けることで、他の金融機関からの融資が受けやすくなるというメリットがあります。

これは、日本政策金融公庫が国の信用機関であり、その融資を受けていることが信用力の証明になるためです。

特に、創業間もない事業者や中小企業にとっては、信用実績が少ないために民間の金融機関からの融資が難しいことがあります。

日本政策金融公庫の融資を受けることで、事業の信頼性が高まり、追加の資金調達がしやすくなります。

日本政策金融公庫の融資は、審査が比較的緩やかである一方で、事業計画書の内容や経営の安定性などを厳格に確認しているのです。

そのため、日本政策金融公庫の審査を通過していることは、事業計画の実現可能性や返済能力が一定の基準を満たしているという証拠になります。

また、日本政策金融公庫の融資を受けることで、他の金融機関と連携した「協調融資」を利用できる場合があります。

協調融資とは、複数の金融機関が共同で融資を行う方式であり、リスクを分散しながら大きな資金調達が可能になるというものです。

この場合、日本政策金融公庫が主導となって融資を行うため、民間の金融機関はリスクを軽減でき、より積極的に融資を検討してくれることが多いです。

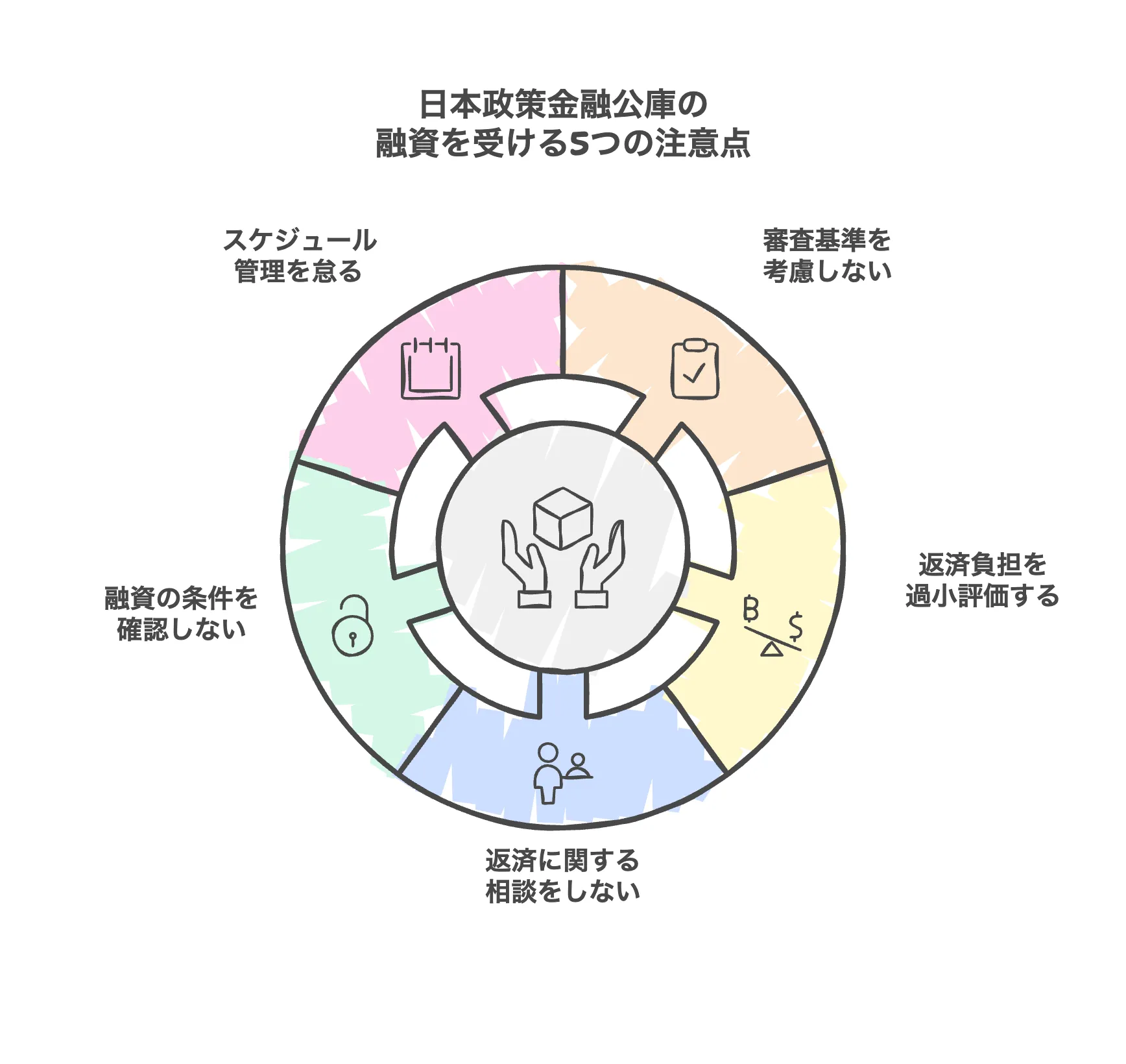

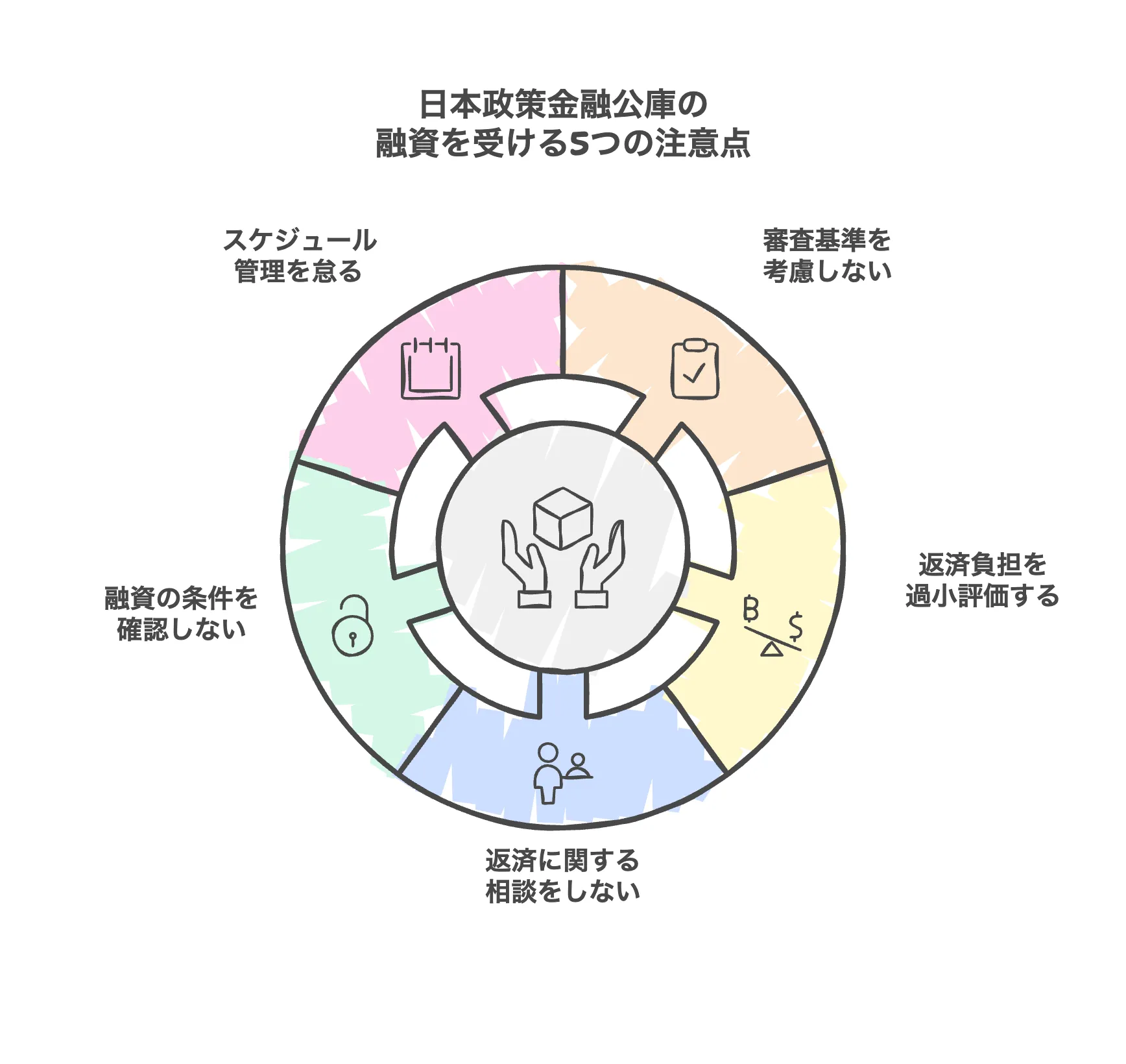

日本政策金融公庫から融資を受ける際の5つの注意点

日本政策金融公庫の融資を受ける際の5つの注意点をまとめました。

- 審査基準を考慮しない

- 返済における負担を想定しない

- 返済が難しくなっても相談しない

- 用途制限のある融資を把握しない

- 融資までのスケジュール管理をしない

審査基準を考慮しない

注意点の1つ目は、審査基準を考慮しないことです。

日本政策金融公庫の融資は、商業銀行よりも緩やかな審査基準が設けられていますが、事業計画や返済能力においては厳格な審査が行われます。

特に事業計画や収益性、返済能力が重視されるので、これを考慮せずに申請を行うと融資が受けられない可能性があるので注意しましょう。

返済における負担を想定しない

2つ目は返済における負担を想定しないことです。融資を受ける際には、綿密な返済計画が重要になります。

返済期間や金利を把握し、自分の事業や生活における返済負担がどの程度になるかを予測しておかないと、将来的な経済状況が悪化する原因になりかねません。

あらかじめどのくらいの資金が必要なのか、必要な資金の月々の返済額を見積もっておくと安心です。

返済が難しくなっても相談しない

3つ目は返済が難しくなっても相談しないことです。返済が難しくなった場合、早めに日本政策金融公庫に相談しましょう。

返済猶予や再構築などの選択肢が提供される場合もありますが、相談を怠ると、さらに状況が悪化する可能性があります。

事業の影響で返済が難しくなった場合や、「このままだと返済が厳しくなりそう」といった不安を感じたら、すぐに相談して適切な処置を取るようにしてください。

用途制限のある融資を把握しない

4つ目は用途制限のある融資を把握しないことです。

日本政策金融公庫の融資には、用途が厳格に定められているものがあります。

たとえば、設備資金は設備の購入や改修にしか使えまないなどです。

本来の用途とは違う使い方をすると違反になり、融資の取り消しや一括返済を求められる場合があります。

しっかりと確認して事業用途にあった融資を受けるようにしましょう。

融資までのスケジュール管理をしない

5つ目は融資までのスケジュールを把握しないことです。融資の申請から実際に資金が振り込まれるまでには、一定の時間がかかります。

このスケジュールを把握せずに資金計画を立てると、必要なタイミングで資金が手元にない状況に陥る可能性があります。

融資までにどのくらいの期間がかかるのか、事業の進行と照らし合わせて判断するのが大切です。

日本政策金融公庫の追加融資とは?

日本政策金融公庫の追加融資とは、すでに融資を受けた事業者が、さらなる資金調達を行うために利用できる制度です。

事業の成長や資金繰りの改善、新たな設備投資などの目的で、追加の資金が必要になった際に申請できます。

追加融資が必要になる理由として、事業拡大による運転資金の増加や、予期せぬ支出への対応、売上が一時的に減少した際の資金繰り対策などが挙げられます。

特に、日本政策金融公庫は新規事業者や小規模事業者に対して柔軟な融資を行うため、追加融資を検討する際の選択肢として有力です。

創業時に受けた融資だけでは十分な設備投資ができなかった場合や、計画よりも早く事業が成長し、追加の運転資金が必要になった場合などに、追加融資が活用されます。

また、外部環境の変化によって売上が減少し、一時的に資金が不足するケースでも、事業の継続を支える手段として有効です。

追加融資を受ける際には、初回の融資と同様に審査が行われます。そのため、事業の現状や将来の計画を明確に示し、返済能力をアピールすることが重要です。

また、事業の状況によっては、追加融資ではなく条件変更(返済期間の延長など)が適している場合もあるため、事前に日本政策金融公庫の担当者と相談することをおすすめします。

このように、日本政策金融公庫の追加融資は、事業者が必要な資金を確保し、安定した経営を続けるための有力な手段の一つです。

適切なタイミングで活用することで、事業の発展や資金繰りの改善に大いに役立ちます。

日本政策金融公庫に関するよくある質問

日本政策金融公庫の融資利用に関する質問を集めました。

Q.複数の事業に同時に借入申込みができますか?(例 設備資金を中小企業事業に、賞与資金を国民生活事業に申込むなど)

A.資金の使いみちに応じて、同時に複数の事業の融資制度をご利用いただけます

なお、同一設備に対する複数の事業への申込みなどお取り扱いできない場合もございますので、詳しくは、最寄りの相談所へご相談ください

Q.出資を受けたいのですが、そのような制度がありますか?

A.一般企業への出資につきましては、お取扱いしておりません

Q.融資にあたって信用保証協会の保証を利用することはできますか?

A.信用保証協会の保証はご利用いただけません

なお、農林事業資金であって、農協の転貸方式の場合には、都道府県の農業信用基金協会の保証を受けることが可能です

Q.返済条件の見直しをしてもらいたいのですが、どうしたらよいですか?

A.まずは、お取引支店にご相談ください。

税務申告書・決算書、資金繰り表、経営改善計画書等の資料をお願いしておりますが、ご提出いただく資料については、省略を含め柔軟に対応させていただきますので、担当者へご相談ください。

なお、返済条件の見直し後においても、資金繰りのご相談を承っております。

引用:日本政策金融公庫(よくある質問)

【まとめ】日本政策金融公庫の融資のポイントを抑えて資金調達を賢く!

今回は日本政策金融公庫について、審査のポイントや業種別でよく利用されている融資について解説しました。

日本政策金融公庫の融資を賢く活用するためには、各融資制度の特徴を理解し、適切な準備を行うことが重要です。

審査基準や必要書類、融資の流れを事前に把握し、計画的に資金調達を行うことで、事業の成功にや発展に繋げることができます。

利用方法をしっかりと理解して融資を受けるようにしましょう。

資金調達が必要であれば補助金も上手く活用しましょう!

融資の他にも補助金を申請する選択肢があります。

補助金は基本的に返済不要ですので、事業の資金調達が必要な方は、ぜひ補助金の活用をご検討ください!

以下のフォームからご相談できます!